# 示例策略

# 双均线策略 (期货)

1.策略介绍

均线,一个进行形态分析时总也绕不过去的指标。

均线最早由美国投资专家 Joseph E.Granville(格兰威尔)于 20 世纪中期提出,现在仍然广泛为人们使用,成为判断买卖信号的一大重要指标。从统计角度来说,均线就是历史价格的平均值,可以代表过去 N 日股价的平均走势。

2.策略逻辑

第一步:获取数据,计算长短期均线

第二步:设置交易信号

——当短期均线由上向下穿越长期均线时做空

——当短期均线由下向上穿越长期均线时做多

回测数据:SHFE.rb2101 的 60s 频度 bar 数据

回测时间:2020-04-01 到 2020-05-31

回测初始资金:3 万

3.策略代码

# coding=utf-8

from __future__ import print_function, absolute_import

from gm.api import *

import re

import datetime

import numpy as np

import pandas as pd

'''

示例策略仅供参考,不建议直接实盘使用。

本策略以分钟级别数据建立双均线模型,短周期为20,长周期为60

当短期均线由上向下穿越长期均线时做空

当短期均线由下向上穿越长期均线时做多

'''

def init(context):

context.frequency = '300s'# 使用的频率,300s为5分钟bar

context.short = 20 # 短周期均线

context.long = 60 # 长周期均线

context.symbol = ['SHFE.RB'] # 订阅交易标的

context.volume = 1 # 每次交易数量,手(注意资金是否充足)

context.period = context.long + 1 # 订阅数据滑窗长度

# 数据一次性获取

if context.mode==MODE_BACKTEST:

context.contract_list = {}

for symbol in context.symbol:

contract_list = fut_get_continuous_contracts(csymbol=symbol, start_date=context.backtest_start_time[:10], end_date=context.backtest_end_time[:10])

if len(contract_list)>0:

context.contract_list[symbol] = {dic['trade_date']:dic['symbol'] for dic in contract_list}

# 定时任务:夜盘21点开始,日盘9点开始

schedule(schedule_func=algo, date_rule='1d', time_rule='21:00:00')

schedule(schedule_func=algo, date_rule='1d', time_rule='09:00:00')

def algo(context):

now_str = context.now.strftime('%Y-%m-%d')

# 主力合约

if context.now.hour>15:

date = get_next_n_trading_dates(exchange='SHSE', date=now_str, n=1)[0]

else:

date = context.now.strftime('%Y-%m-%d')

if context.mode==MODE_BACKTEST:

try:

context.main_contract = {symbol:context.contract_list[symbol][date] for symbol in context.symbol}

except:

context.main_contract = {symbol:fut_get_continuous_contracts(csymbol=symbol, start_date=date, end_date=date)[0]['symbol'] for symbol in context.symbol}

context.main_contract_list = list(context.main_contract.values())

else:

context.main_contract = {symbol:fut_get_continuous_contracts(csymbol=symbol, start_date=date, end_date=date)[0]['symbol'] for symbol in context.symbol}

context.main_contract_list = list(context.main_contract.values())

# 订阅行情

subscribe(context.main_contract_list, context.frequency, count=context.period, unsubscribe_previous=True)

# 有持仓时,检查持仓的合约是否为主力合约,非主力合约则卖出

Account_positions = get_position()

if Account_positions:

# 获取当前价格

symbols_list = list(set([posi['symbol'] for posi in Account_positions]))

if len(symbols_list)>0:

new_price = {data['symbol']:data['price'] for data in current_price(symbols_list)}

for posi in Account_positions:

holding_symbol_prefix = re.findall(r'\D+',posi['symbol'])[0].upper()

if holding_symbol_prefix in context.symbol and posi['symbol'] not in context.main_contract_list:

print('{}:持仓合约由{}替换为主力合约{}'.format(context.now,posi['symbol'],context.main_contract[holding_symbol_prefix]))

order_target_volume(symbol=posi['symbol'], volume=0, position_side=posi['side'], order_type=OrderType_Limit, price=new_price[posi['symbol']])

def on_bar(context, bars):

# 获取通过subscribe订阅的数据

symbol = bars[0]['symbol']

if symbol in context.main_contract_list:

prices = context.data(symbol, context.frequency, context.period, fields='close')

# 计算长短周期均线

short_avg = prices.rolling(context.short).mean().values

long_avg = prices.rolling(context.long).mean().values

# 查询持仓

positions = get_position()

position_long = list(filter(lambda x:x['symbol']==symbol and x['side']==PositionSide_Long,positions)) # 多头仓位

position_short = list(filter(lambda x:x['symbol']==symbol and x['side']==PositionSide_Short,positions)) # 空头仓位

# 短均线下穿长均线,做空(即当前时间点短均线处于长均线下方,前一时间点短均线处于长均线上方)

if long_avg[-2] <= short_avg[-2] and long_avg[-1] > short_avg[

-1] and not position_short:

# 无多仓情况下,直接开空

if not position_long:

order_volume(symbol=symbol, volume=context.volume, side=OrderSide_Sell, position_effect=PositionEffect_Open, order_type=OrderType_Market)

# 有多仓情况下,先平多,再开空(开空命令放在on_order_status里面)

else:

# 以市价平多仓

order_volume(symbol=symbol, volume=context.volume, side=OrderSide_Sell, position_effect=PositionEffect_Close, order_type=OrderType_Market)

# 短均线上穿长均线,做多(即当前时间点短均线处于长均线上方,前一时间点短均线处于长均线下方)

if short_avg[-2] <= long_avg[-2] and short_avg[-1] > long_avg[

-1] and not position_long:

# 无空仓情况下,直接开多

if not position_short:

order_volume(symbol=symbol, volume=context.volume, side=OrderSide_Buy, position_effect=PositionEffect_Open, order_type=OrderType_Market)

# 有空仓的情况下,先平空,再开多(开多命令放在on_order_status里面)

else:

# 以市价平空仓

order_volume(symbol=symbol, volume=context.volume, side=OrderSide_Buy, position_effect=PositionEffect_Close, order_type=OrderType_Market)

def on_order_status(context, order):

# 标的代码

symbol = order['symbol']

# 委托价格

price = order['price']

# 委托数量

volume = order['volume']

# 目标仓位

target_percent = order['target_percent']

# 查看下单后的委托状态,等于3代表委托全部成交

status = order['status']

# 买卖方向,1为买入,2为卖出

side = order['side']

# 开平仓类型,1为开仓,2为平仓

effect = order['position_effect']

# 委托类型,1为限价委托,2为市价委托

order_type = order['order_type']

if status == 3:

if effect == 1:

if side == 1:

side_effect = '开多仓'

else:

side_effect = '开空仓'

else:

if side == 1:

side_effect = '平空仓'

else:

side_effect = '平多仓'

order_type_word = '限价' if order_type == 1 else '市价'

print('{}:标的:{},操作:以{}{},委托价格:{},委托数量:{}'.format(

context.now, symbol, order_type_word, side_effect, price, volume))

# 平仓后,接着开相反方向的仓位

if effect == 2 and symbol in context.main_contract_list:

order_volume(symbol=symbol,

volume=volume,

side=side,

order_type=OrderType_Market,

position_effect=PositionEffect_Open)

def on_backtest_finished(context, indicator):

print('*' * 50)

print('回测已完成,请通过右上角“回测历史”功能查询详情。')

if __name__ == '__main__':

'''

strategy_id策略ID,由系统生成

filename文件名,请与本文件名保持一致

mode实时模式:MODE_LIVE回测模式:MODE_BACKTEST

token绑定计算机的ID,可在系统设置-密钥管理中生成

backtest_start_time回测开始时间

backtest_end_time回测结束时间

backtest_adjust股票复权方式不复权:ADJUST_NONE前复权:ADJUST_PREV后复权:ADJUST_POST

backtest_initial_cash回测初始资金

backtest_commission_ratio回测佣金比例

backtest_slippage_ratio回测滑点比例

'''

run(strategy_id='strategy_id',

filename='main.py',

mode=MODE_BACKTEST,

token='token_id',

backtest_start_time='2020-04-01 09:00:00',

backtest_end_time='2020-05-31 15:00:00',

backtest_adjust=ADJUST_NONE,

backtest_initial_cash=10000000,

backtest_commission_ratio=0.0001,

backtest_slippage_ratio=0.0001)

4.回测结果与稳健性分析

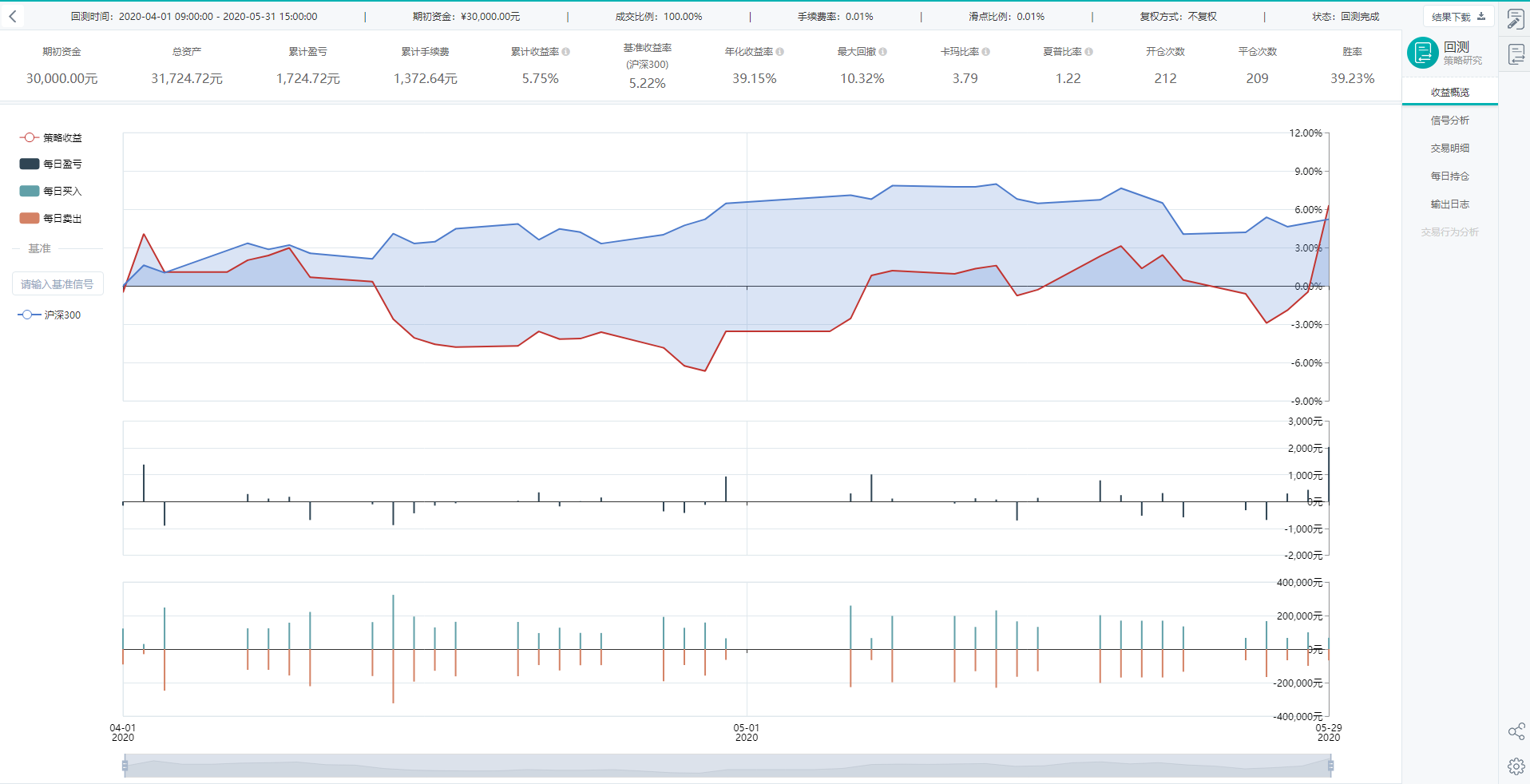

设定初始资金 3 万,手续费率为 0.01%,滑点比率为 0.01%,得到的回测结果如下图:

策略整体收益率 5.75%,年化收益率为 39.15%,同期沪深 300 收益率为 5.22%,策略跑赢沪深 300.最大回撤为 10.32%。

为了探究该策略在不同回测期以及不同品种的适用情况,对策略进行调整。

调整范围主要包括:标的、回测期、均线周期,调整结果如下表所示:

| 标的 | 回测期 | 均线周期 | 年化收益率 | 最大回撤 |

|---|---|---|---|---|

| SHFE.rb2101 | 2020.04.01-2020.05.31 | 20/60 | 39.15% | 10.32% |

| SHFE.rb2101 | 2020.06.01-2020.08.30 | 20/60 | -29.19% | 17.82% |

| SHFE.rb2101 | 2020.08.31-2020.10.31 | 20/60 | -72.29% | 17.12% |

| SHFE.rb2101 | 2020.04.01-2020.05.31 | 10/60 | -79.71% | 15.80% |

| SHFE.rb2101 | 2020.04.01-2020.05.31 | 30/60 | -39.16% | 10.59% |

| SHFE.rb2101 | 2020.04.01-2020.05.31 | 20/90 | 11.97% | 5.35% |

| SHFE.rb2101 | 2020.04.01-2020.05.31 | 30/90 | -1.87% | 6.60% |

| SHFE.ag2101 | 2020.04.01-2020.05.31 | 20/60 | -136.19% | 37.67% |

根据上表可以看出,对于不同的标的、回测期、均线周期,双均线策略的收益情况差异较大。即使相同标的、相同均线周期,不同回测期收益情况也会出现较大差异。在应用时要注意风险管理,避免出现短期过拟合现象。

# 注:此策略只用于学习、交流、演示,不构成任何投资建议。

# Dual Thrust(期货)

1.策略介绍

由 Michael Chalek 在 20 世纪 80 年代开发的 Dual Thrust 策略是一个趋势跟踪策略。

其核心思想是定义一个区间,区间的上界和下界分别为支撑线和阻力线。当价格超过上界时,如果持有空仓,先平再开多;如果没有仓位,直接开多。当价格跌破下界时,如果持有多仓,则先平仓,再开空仓;如果没有仓位,直接开空仓。

上下界的设定是交易策略的核心部分。在计算上下界时共用到:最高价、最低价、收盘价、开盘价四个参数。

公式如下:

Range = Max(HH-LC,HC-LL)

上限:Open + K1 Range 下限:Open + k2 Range

K1 和 K2 一般根据自己经验以及回测结果进行优化。

2.策略逻辑

第一步:设置参数 N、k1、k2

第二步:计算 HH、LC、HC、LL

第三步:计算 range

第四步:设定做多和做空信号

回测标的:SHFE.rb2010

回测期:2020-02-07 15:00:00 到 2020-04-15 15:00:00

回测初始资金:3 万

# 注意:若修改回测期,需要修改对应的回测标的。

3.策略代码

# coding=utf-8

from __future__ import print_function, absolute_import

from gm.api import *

import datetime

import numpy as np

import pandas as pd

"""

示例策略仅供参考,不建议直接实盘使用。

Dual Thrust是一个趋势跟踪策略,当现价突破上轨时做多,当现价跌穿下轨时做空。

上轨:开盘价+K*波动

下轨:开盘价-K*波动

波动:max(HH - LC, HC - LL)

其中HH为N天最高价的最大值,LC为N天收盘价的最小值,HC为N天收盘价的最大值,LL为N天最低价的最小值

"""

# 策略中必须有init方法

def init(context):

# 设置要进行回测的合约(可以在掘金终端的仿真交易中查询标的代码)

context.symbol = 'SHFE.RB' # 订阅&交易标的

# 设置参数

context.N = 5

context.k1 = 0.2

context.k2 = 0.2

# 数据一次性获取

if context.mode==MODE_BACKTEST:

contract_list = fut_get_continuous_contracts(csymbol=context.symbol, start_date=context.backtest_start_time[:10], end_date=context.backtest_end_time[:10])

if len(contract_list)>0:

context.contract_list = {dic['trade_date']:dic['symbol'] for dic in contract_list}

# 设置定时任务:夜盘21点开始,日盘9点开始

schedule(schedule_func=algo, date_rule='1d', time_rule='21:00:00')

schedule(schedule_func=algo, date_rule='1d', time_rule='09:00:00')

def algo(context):

now_str = context.now.strftime('%Y-%m-%d')

# 主力合约

if context.now.hour>15:

date = get_next_n_trading_dates(exchange='SHSE', date=now_str, n=1)[0]

else:

date = context.now.strftime('%Y-%m-%d')

if context.mode==MODE_BACKTEST and date in context.contract_list:

context.main_contract = context.contract_list[date]

else:

context.main_contract = fut_get_continuous_contracts(csymbol=context.symbol, start_date=date, end_date=date)[0]['symbol']

# 订阅行情

subscribe(context.main_contract, '60s', count=1, unsubscribe_previous=True)

# 有持仓时,检查持仓的合约是否为主力合约,非主力合约则卖出

Account_positions = get_position()

if Account_positions:

# 获取当前价格

symbols_list = list(set([posi['symbol'] for posi in Account_positions]))

if len(symbols_list)>0:

new_price = {data['symbol']:data['price'] for data in current_price(symbols_list)}

for posi in Account_positions:

if context.main_contract!=posi['symbol']:

print('{}:持仓合约由{}替换为主力合约{}'.format(context.now,posi['symbol'],context.main_contract))

order_target_volume(symbol=posi['symbol'], volume=0, position_side=posi['side'], order_type=OrderType_Limit, price=new_price[posi['symbol']])

# 取历史数据

if context.now.hour>=20:

# 当天夜盘和次日日盘属于同一天数据,为此当天夜盘的开盘价调用第二天的开盘价

next_date = get_next_n_trading_dates(exchange='SHSE', date=now_str, n=1)[0]

data = history_n(symbol=context.main_contract, frequency='1d', end_time=next_date,

fields='symbol,open,high,low,close', count=context.N + 1, df=True)

else:

data = history_n(symbol=context.main_contract, frequency='1d', end_time=context.now,

fields='symbol,open,high,low,close', count=context.N + 1, df=True)

# 取开盘价

# 回测模式下,开盘价可以直接用history_n取到

if context.mode == 2:

current_open = data.open.iloc[-1]

else:# 如果是实时模式,开盘价需要用current取到

current_open = current(context.main_contract)[0]['open']

# 先去掉当天的实时数据,再计算其他指标

data.drop(context.N, inplace=True)

# 计算Dual Thrust 的上下轨

HH = data['high'].max()

HC = data['close'].max()

LC = data['close'].min()

LL = data['low'].min()

range = max(HH - LC, HC - LL)

context.buy_line = current_open + range * context.k1 # 上轨

context.sell_line = current_open - range * context.k2 # 下轨

def on_bar(context, bars):

# 取出订阅的这一分钟的bar

bar = bars[0]

# 获取现有持仓

positions = get_position()

position_long = list(filter(lambda x:x['symbol']==context.main_contract and x['side']==PositionSide_Long,positions)) # 多头仓位

position_short = list(filter(lambda x:x['symbol']==context.main_contract and x['side']==PositionSide_Short,positions)) # 空头仓位

# 交易逻辑部分

# 如果最新价突破上轨

if bar['close'] > context.buy_line:

# 情况1:已经持有多仓,直接返回

if position_long:

return

# 情况2:已经持有空仓,先平空仓再开多仓(再开多仓的操作再on_order_status()中实现)

elif position_short:

order_volume(symbol=context.main_contract, volume=1, side=OrderSide_Buy,order_type=OrderType_Limit, position_effect=PositionEffect_Close,price=bar['close'])

# 情况3:没有持仓时,直接开多仓

else:

order_volume(symbol=context.main_contract, volume=1, side=OrderSide_Buy,order_type=OrderType_Limit, position_effect=PositionEffect_Open,price=bar['close'])

# 如果最新价跌破下轨

elif bar['close'] < context.sell_line:

# 情况1:已经持有空仓,直接返回:

if position_short:

return

# 情况2:已经持有多仓,先平多仓再开空仓(再开空仓的操作再on_order_status()中实现)

elif position_long:

order_volume(symbol=context.main_contract, volume=1, side=OrderSide_Sell,order_type=OrderType_Limit, position_effect=PositionEffect_Close,price=bar['close'])

# 情况3:没有持仓,直接开空仓

else:

order_volume(symbol=context.main_contract, volume=1, side=OrderSide_Sell,order_type=OrderType_Limit, position_effect=PositionEffect_Open,price=bar['close'])

def on_order_status(context, order):

# 标的代码

symbol = order['symbol']

# 委托价格

price = order['price']

# 委托数量

volume = order['volume']

# 目标仓位

target_percent = order['target_percent']

# 查看下单后的委托状态,等于3代表委托全部成交

status = order['status']

# 买卖方向,1为买入,2为卖出

side = order['side']

# 开平仓类型,1为开仓,2为平仓

effect = order['position_effect']

# 委托类型,1为限价委托,2为市价委托

order_type = order['order_type']

if status == 3:

if effect == 1:

if side == 1:

side_effect = '开多仓'

else:

side_effect = '开空仓'

else:

if side == 1:

side_effect = '平空仓'

else:

side_effect = '平多仓'

order_type_word = '限价' if order_type==1 else '市价'

print('{}:标的:{},操作:以{}{},委托价格:{},委托数量:{}'.format(context.now,symbol,order_type_word,side_effect,price,volume))

# 平仓后,接着开相反方向的仓位

if effect==2:

order_volume(symbol=context.main_contract, volume=1, side=side,order_type=OrderType_Limit, position_effect=PositionEffect_Open,price=price)

def on_backtest_finished(context, indicator):

print('*'*50)

print('回测已完成,请通过右上角“回测历史”功能查询详情。')

if __name__ == '__main__':

'''

strategy_id策略ID,由系统生成

filename文件名,请与本文件名保持一致

mode实时模式:MODE_LIVE回测模式:MODE_BACKTEST

token绑定计算机的ID,可在系统设置-密钥管理中生成

backtest_start_time回测开始时间

backtest_end_time回测结束时间

backtest_adjust股票复权方式不复权:ADJUST_NONE前复权:ADJUST_PREV后复权:ADJUST_POST

backtest_initial_cash回测初始资金

backtest_commission_ratio回测佣金比例

backtest_slippage_ratio回测滑点比例

'''

run(strategy_id='strategy_id',

filename='main.py',

mode=MODE_BACKTEST,

token='token_id',

backtest_start_time='2020-02-07 15:00:00',

backtest_end_time='2020-04-15 15:00:00',

backtest_initial_cash= 30000,

backtest_commission_ratio=0.0001,

backtest_slippage_ratio=0.0001)

4.回测结果与稳健性分析

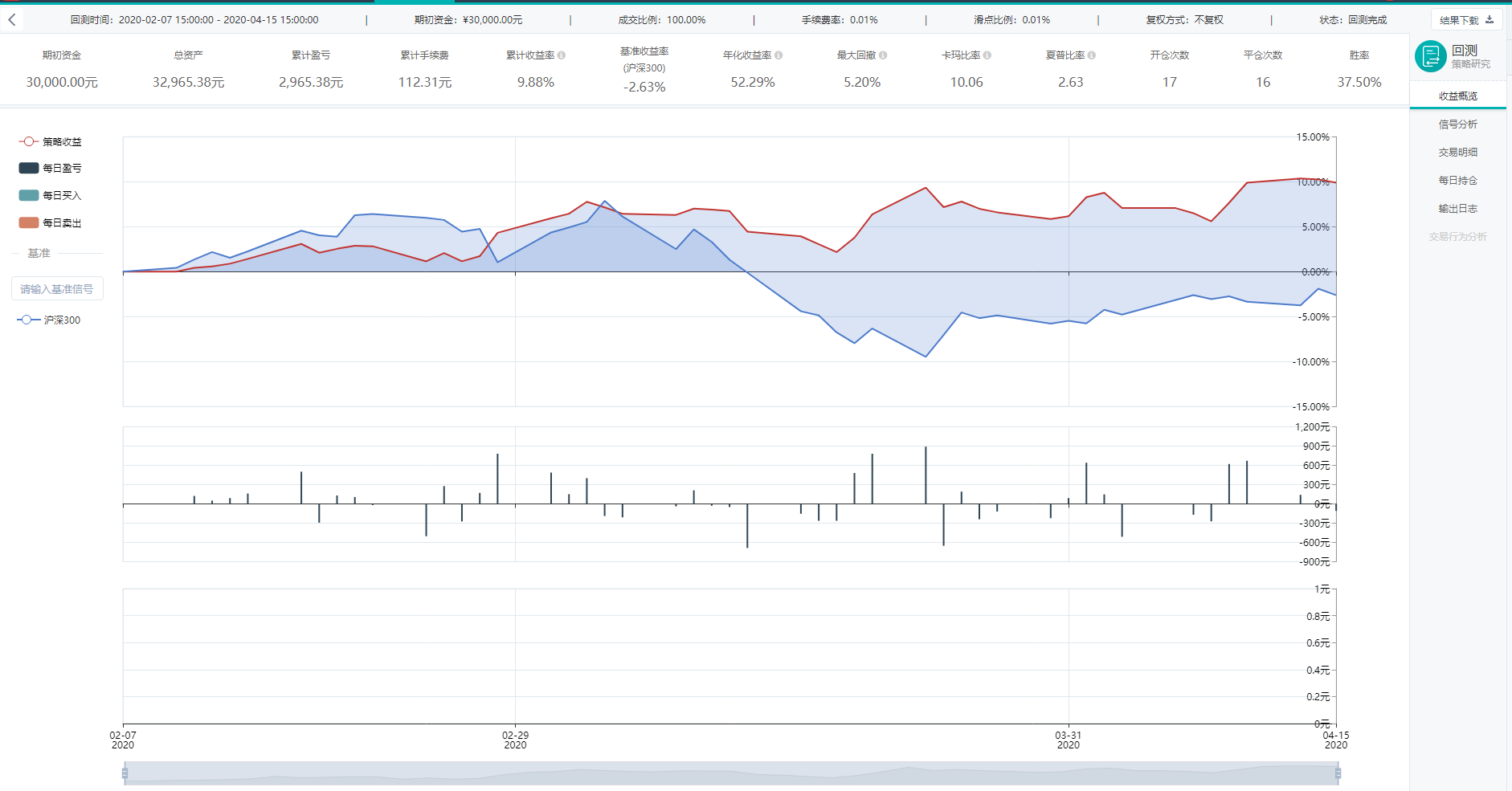

设定初始资金 3 万,手续费率为 0.01%,滑点比率为 0.01%,N=5,K1=0.2,K2=0.2,回测期为 2020-02-07 到 2020-04-15 时,回测结果如下图所示。

回测期策略累计收益率为 9.88%,年化收益率为 52.29%。同期沪深 300 指数收益率为-2.63%,策略跑赢沪深 300 指数。最大回撤为 5.20%,夏普比率为 2.63。

为了检验策略的稳健性,设置不同的 k1、k2 参数,并且设置不同的回测期,检验回测结果。

回测结果如下表所示。

| K1 | K2 | 回测期 | 年化收益率 | 最大回撤 |

|---|---|---|---|---|

| 0.2 | 0.2 | 2020.02.07-2020.04.15 | 52.29% | 5.20% |

| 0.3 | 0.3 | 2020.02.07-2020.04.15 | 54.93% | 8.80% |

| 0.4 | 0.4 | 2020.02.07-2020.04.15 | 43.40% | 4.58% |

| 0.5 | 0.5 | 2020.02.07-2020.04.15 | -22.15% | 7.08% |

| 0.5 | 0.5 | 2020.04.07-2020.06.15 | 6.43% | 4.60% |

| 0.5 | 0.5 | 2020.06.07-2020.09.15 | -24.21% | 9.80% |

可以发现,在 2020 年 2 月-2020 年 4 月,不论 k1、k2 如何设置,收益率均维持为正,回撤比较稳定。在其他月份,回测结果较差。说明回测参数设置对于回测结果的影响较小,回测期对于回测结果的影响较大。

# 注:此策略只用于学习、交流、演示,不构成任何投资建议。

# R-Breaker(期货)

1.策略介绍

R Breaker 是一种日内回转交易策略,属于短线交易。日内回转交易是指当天买入或卖出标的后于当日再卖出或买入标的。日内回转交易通过标的短期波动盈利,低买高卖,时间短、投机性强,适合短线投资者。

R Breaker 主要分为分为反转和趋势两部分。空仓时进行趋势跟随,持仓时等待反转信号反向开仓。

由于我国 A 股采用的是“T+1”交易制度,为了方便起见,以期货为例演示 R Breaker 策略。

反转和趋势突破的价位点根据前一交易日的收盘价、最高价和最低价数据计算得出,分别为:突破买入价、观察卖出价、反转卖出价、反转买入价、观察买入价和突破卖出价。计算方法如下:

| 指标计算方法 |

|---|

| 中心价位 P = (H + C + L)/3 |

| 突破买入价 = H + 2P -2L |

| 观察卖出价 = P + H - L |

| 反转卖出价 = 2P - L |

| 反转买入价 = 2P - H |

| 观察买入价 = P - (H - L) |

| 突破卖出价 = L - 2(H - P) |

2.策略逻辑

第一步:根据收盘价、最高价和最低价数据计算六个价位。

第二步:如果是空仓条件下,如果价格超过突破买入价,则开多仓;如果价格跌破突破卖出价,则开空仓。

第三步:在持仓条件下:

——持多单时,当最高价超过观察卖出价,盘中价格进一步跌破反转卖出价,反手做多; ——持空单时,当最低价低于观察买入价,盘中价格进一步超过反转买入价,反手做空。

第四步:接近收盘时,全部平仓。

回测标的:SHFE.rb2010

回测期:2019-10-1 15:00:00 到 2020-04-16 15:00:00

回测初始资金:100 万

# 注意:若修改回测期,需要修改对应的回测标的。

3.策略代码

# coding=utf-8

from __future__ import print_function, absolute_import

from gm.api import *

import datetime

import numpy as np

import pandas as pd

"""

示例策略仅供参考,不建议直接实盘使用。

R-Breaker是一种短线日内交易策略。

策略根据前一个交易日的收盘价、最高价和最低价数据通过一定方式计算出六个价位,从大到小依次为:突破买入价、观察卖出价、反转卖出价、反转买入、观察买入价、突破卖出价。

以此来形成当前交易日盘中交易的触发条件,追踪盘中价格走势,实时判断触发条件。

具体条件如下:

突破

在空仓条件下,如果盘中价格超过突破买入价,则采取趋势策略,即在该点位开仓做多。

在空仓条件下,如果盘中价格跌破突破卖出价,则采取趋势策略,即在该点位开仓做空。

反转

持多单,当开仓后的日内最高价超过观察卖出价后,盘中价格出现回落,且进一步跌破反转卖出价构成的支撑线时,采取反转策略,即在该点位反手做空。

持空单,当开仓后的日内最低价低于观察买入价后,盘中价格出现反弹,且进一步超过反转买入价构成的阻力线时,采取反转策略,即在该点位反手做多。

设定止损条件。当亏损达到设定值后,平仓;尾盘平仓。

"""

def init(context):

# 设置交易品种

context.symbol = 'SHFE.AG'

# 设置止损点数

context.stopLossPrice = 50

context.holding_data = {'high':None,'low':None} # 开仓后,持仓以来的最高价、最低价

# 数据一次性获取

if context.mode==MODE_BACKTEST:

contract_list = fut_get_continuous_contracts(csymbol=context.symbol, start_date=context.backtest_start_time[:10], end_date=context.backtest_end_time[:10])

if len(contract_list)>0:

context.contract_list = {dic['trade_date']:dic['symbol'] for dic in contract_list}

# 如果是交易时间段,等到开盘时间确保进入algo()

schedule(schedule_func=algo, date_rule='1d', time_rule='09:00:00')

schedule(schedule_func=algo, date_rule='1d', time_rule='21:00:00')

def algo(context):

# 当天日期

now_str = context.now.strftime('%Y-%m-%d')

# 主力合约

if context.now.hour>15:

date = get_next_n_trading_dates(exchange='SHSE', date=now_str, n=1)[0]

else:

date = context.now.strftime('%Y-%m-%d')

if context.mode==MODE_BACKTEST and date in context.contract_list:

context.main_contract = context.contract_list[date]

else:

context.main_contract = fut_get_continuous_contracts(csymbol=context.symbol, start_date=date, end_date=date)[0]['symbol']

# 订阅行情

subscribe(context.main_contract, '60s', count=1, fields='symbol,eob,high,low,close', unsubscribe_previous=True,format='row')

# 有持仓时,检查持仓的合约是否为主力合约,非主力合约则卖出

Account_positions = get_position()

if Account_positions:

# 获取当前价格

symbols_list = [posi['symbol'] for posi in Account_positions]

if len(symbols_list)>0:

new_price = {data['symbol']:data['price'] for data in current_price(symbols_list)}

for posi in Account_positions:

if context.main_contract!=posi['symbol']:

print('{}:持仓合约由{}替换为主力合约{}'.format(context.now,posi['symbol'],context.main_contract))

order_target_volume(symbol=posi['symbol'], volume=0, position_side=posi['side'], order_type=OrderType_Limit, price=new_price[posi['symbol']])

# 获取历史数据

if context.now.hour>=20:

# 当天夜盘和次日日盘属于同一天数据,为此当天夜盘的开盘价调用第二天的开盘价

next_date = get_next_n_trading_dates(exchange='SHSE', date=now_str, n=1)[0]

data = history_n(symbol=context.main_contract, frequency='1d',end_time=next_date, fields='high,low,open,symbol,close', count=2, df=True)

else:

data = history_n(symbol=context.main_contract, frequency='1d',end_time=context.now, fields='high,low,open,symbol,close', count=2, df=True)

high = data['high'].iloc[0] # 前一日的最高价

low = data['low'].iloc[0] # 前一日的最低价

close = data['close'].iloc[0] # 前一日的收盘价

pivot = (high + low + close) / 3 # 枢轴点

context.bBreak = high + 2 * (pivot - low) # 突破买入价

context.sSetup = pivot + (high - low) # 观察卖出价

context.sEnter = 2 * pivot - low # 反转卖出价

context.bEnter = 2 * pivot - high # 反转买入价

context.bSetup = pivot - (high - low) # 观察买入价

context.sBreak = low - 2 * (high - pivot) # 突破卖出价

def on_bar(context, bars):

# 更新数据

new_data = context.data(symbol=bars[0].symbol, frequency='60s', count=1)[0]

if context.holding_data['high'] is not None:

context.holding_data['high'] = max(context.holding_data['high'],new_data['high'])

if context.holding_data['low'] is not None:

context.holding_data['low'] = min(context.holding_data['low'],new_data['low'])

# 尾盘平仓

if context.now.hour == 14 and context.now.minute >= 59 or context.now.hour == 15:

positions = get_position()

if len(positions):

print(context.now,'尾盘平仓')

order_close_all()

# 非尾盘的交易逻辑

else:

# 获取止损价

STOP_LOSS_PRICE = context.stopLossPrice

# 获取现有持仓

positions = get_position()

position_long = list(filter(lambda x:x['symbol']==context.main_contract and x['side']==PositionSide_Long,positions)) # 多头仓位

position_short = list(filter(lambda x:x['symbol']==context.main_contract and x['side']==PositionSide_Short,positions)) # 空头仓位

# 买卖逻辑

if not position_long and not position_short: # 空仓条件下

if bars[0]['close'] > context.bBreak: # 做多

print(context.now,'突破开多仓')

# 在空仓的情况下,如果盘中价格超过突破买入价,则采取趋势策略,即在该点位开仓做多

order_volume(symbol=context.main_contract, volume=10, side=OrderSide_Buy,

order_type=OrderType_Limit, position_effect=PositionEffect_Open, price=bars[0]['close'])

context.open_position_price = bars[0]['close']

context.holding_data['high'] = bars[0]['close']

context.holding_data['low'] = bars[0]['close']

elif bars[0].close < context.sBreak: # 做空

print(context.now,'突破开空仓')

# 在空仓的情况下,如果盘中价格跌破突破卖出价,则采取趋势策略,即在该点位开仓做空

order_volume(symbol=context.main_contract, volume=10, side=OrderSide_Sell,

order_type=OrderType_Limit, position_effect=PositionEffect_Open, price=bars[0]['close'])

context.open_position_price = bars[0]['close']

context.holding_data['high'] = bars[0]['close']

context.holding_data['low'] = bars[0]['close']

else: # 有持仓时,设置止损条件

# 开仓价与当前行情价之差大于止损点则止损

if (position_long and context.open_position_price - bars[0]['close'] >= STOP_LOSS_PRICE) or \

(position_short and bars[0]['close'] - context.open_position_price >= STOP_LOSS_PRICE):

print(context.now,'平仓止损')

order_close_all() # 平仓

# 反转策略:

if position_long: # 多仓条件下

if context.holding_data['high'] > context.sSetup and bars[0]['close'] < context.sEnter:

# 多头持仓,当日内最高价超过观察卖出价后,

# 盘中价格出现回落,且进一步跌破反转卖出价构成的支撑线时,

# 采取反转策略,即在该点位反手做空

print(context.now, '多头反转,平多仓并开空仓')

order_close_all() # 平仓

order_volume(symbol=context.main_contract, volume=10, side=OrderSide_Sell,

order_type=OrderType_Limit, position_effect=PositionEffect_Open, price=bars[0]['close']) # 做空

context.open_position_price = bars[0]['close']

context.holding_data['high'] = bars[0]['close']

context.holding_data['low'] = bars[0]['close']

elif position_short: # 空头持仓

if context.holding_data['low'] < context.bSetup and bars[0]['close'] > context.bEnter:

# 空头持仓,当日内最低价低于观察买入价后,

# 盘中价格出现反弹,且进一步超过反转买入价构成的阻力线时,

# 采取反转策略,即在该点位反手做多

print(context.now, '空头反转,平空仓并开多仓')

order_close_all() # 平仓

order_volume(symbol=context.main_contract, volume=10, side=OrderSide_Buy,

order_type=OrderType_Limit, position_effect=PositionEffect_Open, price=bars[0]['close']) # 做多

context.open_position_price = bars[0]['close']

context.holding_data['high'] = bars[0]['close']

context.holding_data['low'] = bars[0]['close']

def on_order_status(context, order):

# 标的代码

symbol = order['symbol']

# 委托价格

price = order['price']

# 委托数量

volume = order['volume']

# 目标仓位

target_percent = order['target_percent']

# 查看下单后的委托状态,等于3代表委托全部成交

status = order['status']

# 买卖方向,1为买入,2为卖出

side = order['side']

# 开平仓类型,1为开仓,2为平仓

effect = order['position_effect']

# 委托类型,1为限价委托,2为市价委托

order_type = order['order_type']

if status == 3:

if effect == 1:

if side == 1:

side_effect = '开多仓'

else:

side_effect = '开空仓'

else:

if side == 1:

side_effect = '平空仓'

else:

side_effect = '平多仓'

order_type_word = '限价' if order_type==1 else '市价'

print('{}:标的:{},操作:以{}{},委托价格:{},委托数量:{}'.format(context.now,symbol,order_type_word,side_effect,price,volume))

def on_backtest_finished(context, indicator):

print('*'*50)

print('回测已完成,请通过右上角“回测历史”功能查询详情。')

if __name__ == '__main__':

run(strategy_id='strategy_id',

filename='main.py',

mode=MODE_BACKTEST,

token='token_id',

backtest_start_time='2019-10-1 15:00:00',

backtest_end_time='2020-04-16 15:00:00',

backtest_initial_cash=1000000,

backtest_commission_ratio=0.0001,

backtest_slippage_ratio=0.0001)

4.回测结果与稳健性分析

设定初始资金 100 万,手续费率为 0.01%,滑点比率为 0.01%。回测结果如下图所示:

回测期间累计收益为 17.69%,年化收益率为 32.44%,基准收益率为-0.92%,整体跑赢指数。最大回撤为 6.11%,胜率为 45.00%。

改变回测期间,观察回测结果如下表所示。

| 标的 | 回测期 | 年化收益率 | 最大回撤 |

|---|---|---|---|

| SHFE.ag2010 | 2019.10.01-2020.04.16 | 32.44% | 6.11% |

| SHFE.rb2010 | 2019.10.01-2020.04.16 | 0.08% | 1.07% |

| SHFE.sn2010 | 2019.10.01-2020.04.16 | 19.59% | 2.39% |

| SHFE.cu2010 | 2019.10.01-2020.04.16 | 31.91% | 4.80% |

| SHFE.ni2010 | 2019.10.01-2020.04.16 | -1.98% | 6.81% |

由上表可看出,除了 ni2010 合约以外,其他几个合约均能保持正收益率,尤其是 ag2010 合约和 cu2010 合约,年化收益率达到 30%以上,最大回撤却只有 10%以内,远远跑赢大盘指数。

# 注:此策略只用于学习、交流、演示,不构成任何投资建议。

# 菲阿里四价(期货)

1.策略介绍

菲阿里四价同 R Breaker 一样,也是一种日内策略交易,适合短线投资者。

菲阿里四价指的是:昨日高点、昨日低点、昨天收盘、今天开盘四个价格。

菲阿里四价上下轨的计算非常简单。昨日高点为上轨,昨日低点为下轨。当价格突破上轨时,买入开仓;当价格突破下轨时,卖出开仓。

2.策略逻辑

第一步:获取昨日最高价、最低价、收盘价、开盘价四个数据。

第二步:计算上轨和下轨。当价格上穿上轨时,买入开仓;当价格下穿下轨时,卖出开仓。

第三步:当日平仓。

回测标的:SHFE.rb2010

回测期:2020-02-07 至 2020-04-15

回测初始资金:200 万

# 注意:若修改回测期,需要修改对应的回测标的。

3.策略代码

# coding=utf-8

from __future__ import print_function, absolute_import

from gm.api import *

import datetime

import numpy as np

import pandas as pd

"""

示例策略仅供参考,不建议直接实盘使用。

菲阿里四价策略是一种简单趋势型日内交易策略。昨天最高点、昨天最低点、昨日收盘价、今天开盘价,可并称为菲阿里四价。

没有持仓下,当现价突破上轨时做多,当现价跌穿下轨时做空;以开盘价作为止损价,尾盘平仓,其中

上轨=昨日最高点;

下轨=昨日最低点;

止损=今日开盘价。

注:受目前回测机制限制,期货主力合约只能回测最近三年的数据,连续合约不受影响

"""

def init(context):

# 设置标的

context.symbol = 'DCE.JM'

# 记录开仓次数,当前设置夜盘和日盘各最多一次

context.count = 0

# 数据一次性获取

if context.mode==MODE_BACKTEST:

contract_list = fut_get_continuous_contracts(csymbol=context.symbol, start_date=context.backtest_start_time[:10], end_date=context.backtest_end_time[:10])

if len(contract_list)>0:

context.contract_list = {dic['trade_date']:dic['symbol'] for dic in contract_list}

# 定时任务:夜盘21点开始,日盘9点开始

schedule(schedule_func=algo, date_rule='1d', time_rule='21:00:00')

schedule(schedule_func=algo, date_rule='1d', time_rule='09:00:00')

def algo(context):

now_str = context.now.strftime('%Y-%m-%d')

# 主力合约

if context.now.hour>15:

date = get_next_n_trading_dates(exchange='SHSE', date=now_str, n=1)[0]

else:

date = context.now.strftime('%Y-%m-%d')

if context.mode==MODE_BACKTEST and date in context.contract_list:

context.main_contract = context.contract_list[date]

else:

context.main_contract = fut_get_continuous_contracts(csymbol=context.symbol, start_date=date, end_date=date)[0]['symbol']

# 订阅一分钟线

subscribe(symbols = context.main_contract, frequency = '60s', count = 1, unsubscribe_previous=True)

# 获取数据

if context.now.hour>=20:

# 当天夜盘和次日日盘属于同一天数据,为此当天夜盘的开盘价调用第二天的开盘价

next_date = get_next_n_trading_dates(exchange='SHSE', date=now_str, n=1)[0]

# 获取历史的n条信息

history_data = history_n(symbol=context.main_contract, frequency='1d', end_time=next_date,

fields='symbol,open,high,low,eob', count=2, adjust_end_time=context.now, df=True)

else:

# 获取历史的n条信息

history_data = history_n(symbol=context.main_contract, frequency='1d', end_time=context.now,

fields='symbol,open,high,low,eob', count=2, adjust_end_time=context.now, df=True)

# 如果是回测模式

if context.mode == 2:

# 开盘价直接在data最后一个数据里取到,前一交易日的最高和最低价为history_data里面的倒数第二条中取到

context.open_price = history_data[ 'open'].iloc[-1]

context.pre_high_price = history_data['high'].iloc[-2]

context.pre_low_price = history_data['low'].iloc[-2]

# 如果是实时模式

else:

# 开盘价通过current取到,实时模式不会返回当天的数据,所以history_data里面的最后一条数据是前一交易日的数据

context.open_price = current(context.main_contract)[0]['open']

context.pre_high_price = history_data['high'].iloc[-1]

context.pre_low_price = history_data['low'].iloc[-1]

def on_bar(context,bars):

# 现有持仓情况

positions = get_position()

position_long = list(filter(lambda x:x['symbol']==context.main_contract and x['side']==PositionSide_Long,positions)) # 多头仓位

position_short = list(filter(lambda x:x['symbol']==context.main_contract and x['side']==PositionSide_Short,positions)) # 空头仓位

# 尾盘平仓

if context.now.hour == 14 and context.now.minute >= 59 or context.now.hour == 15:

# 有持仓时才触发平仓操作

if position_long or position_short:

order_close_all()

print('{}:尾盘平仓'.format(context.now))

context.count = 0

# 非尾盘交易时间

else:

# 数据获取

bar = bars[0]

# 交易逻辑部分

if position_long:

if bar['close'] < context.open_price:# 平多仓:最新价小于开盘价时止损。

order_volume(symbol=context.main_contract, volume=1, side=OrderSide_Sell, order_type=OrderType_Limit, position_effect=PositionEffect_Close,price=bar['close'])

elif position_short:

if bar['close'] > context.open_price:# 平空仓:最新价大于开盘价时止损。

order_volume(symbol=context.main_contract, volume=1, side=OrderSide_Buy, order_type=OrderType_Limit, position_effect=PositionEffect_Close,price=bar['close'])

else: # 没有持仓

if bar['close'] > context.pre_high_price and not context.count: # 开多仓:最新价大于了前一天的最高价

order_volume(symbol=context.main_contract, volume=1, side=OrderSide_Buy, order_type=OrderType_Limit, position_effect=PositionEffect_Open,price=bar['close'])

context.count = 1

elif bar['close'] < context.pre_low_price and not context.count: # 开空仓:最新价小于了前一天的最低价

order_volume(symbol=context.main_contract, volume=1, side=OrderSide_Sell, order_type=OrderType_Limit, position_effect=PositionEffect_Open,price=bar['close'])

context.count = 1

def on_order_status(context, order):

# 标的代码

symbol = order['symbol']

# 委托价格

price = order['price']

# 委托数量

volume = order['volume']

# 目标仓位

target_percent = order['target_percent']

# 查看下单后的委托状态,等于3代表委托全部成交

status = order['status']

# 买卖方向,1为买入,2为卖出

side = order['side']

# 开平仓类型,1为开仓,2为平仓

effect = order['position_effect']

# 委托类型,1为限价委托,2为市价委托

order_type = order['order_type']

if status == 3:

if effect == 1:

if side == 1:

side_effect = '开多仓'

else:

side_effect = '开空仓'

else:

if side == 1:

side_effect = '平空仓'

else:

side_effect = '平多仓'

order_type_word = '限价' if order_type==1 else '市价'

print('{}:标的:{},操作:以{}{},委托价格:{},委托数量:{}'.format(context.now,symbol,order_type_word,side_effect,price,volume))

def on_backtest_finished(context, indicator):

print('*'*50)

print('回测已完成,请通过右上角“回测历史”功能查询详情。')

if __name__ == '__main__':

'''

strategy_id策略ID,由系统生成

filename文件名,请与本文件名保持一致

mode实时模式:MODE_LIVE回测模式:MODE_BACKTEST

token绑定计算机的ID,可在系统设置-密钥管理中生成

backtest_start_time回测开始时间

backtest_end_time回测结束时间

backtest_adjust股票复权方式不复权:ADJUST_NONE前复权:ADJUST_PREV后复权:ADJUST_POST

backtest_initial_cash回测初始资金

backtest_commission_ratio回测佣金比例

backtest_slippage_ratio回测滑点比例

'''

run(strategy_id='strategy_id',

filename='main.py',

mode=MODE_BACKTEST,

token='token_id',

backtest_start_time='2020-01-01 15:00:00',

backtest_end_time='2020-09-01 16:00:00',

backtest_adjust=ADJUST_PREV,

backtest_initial_cash=100000,

backtest_commission_ratio=0.0001,

backtest_slippage_ratio=0.0001)

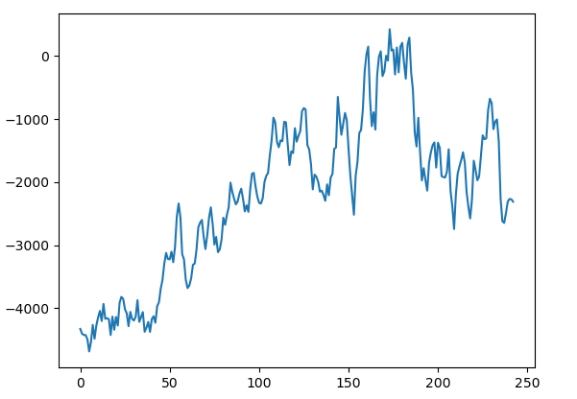

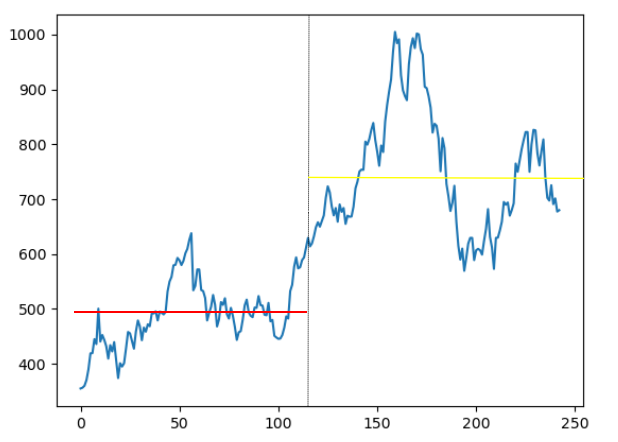

4.回测结果与稳健性分析

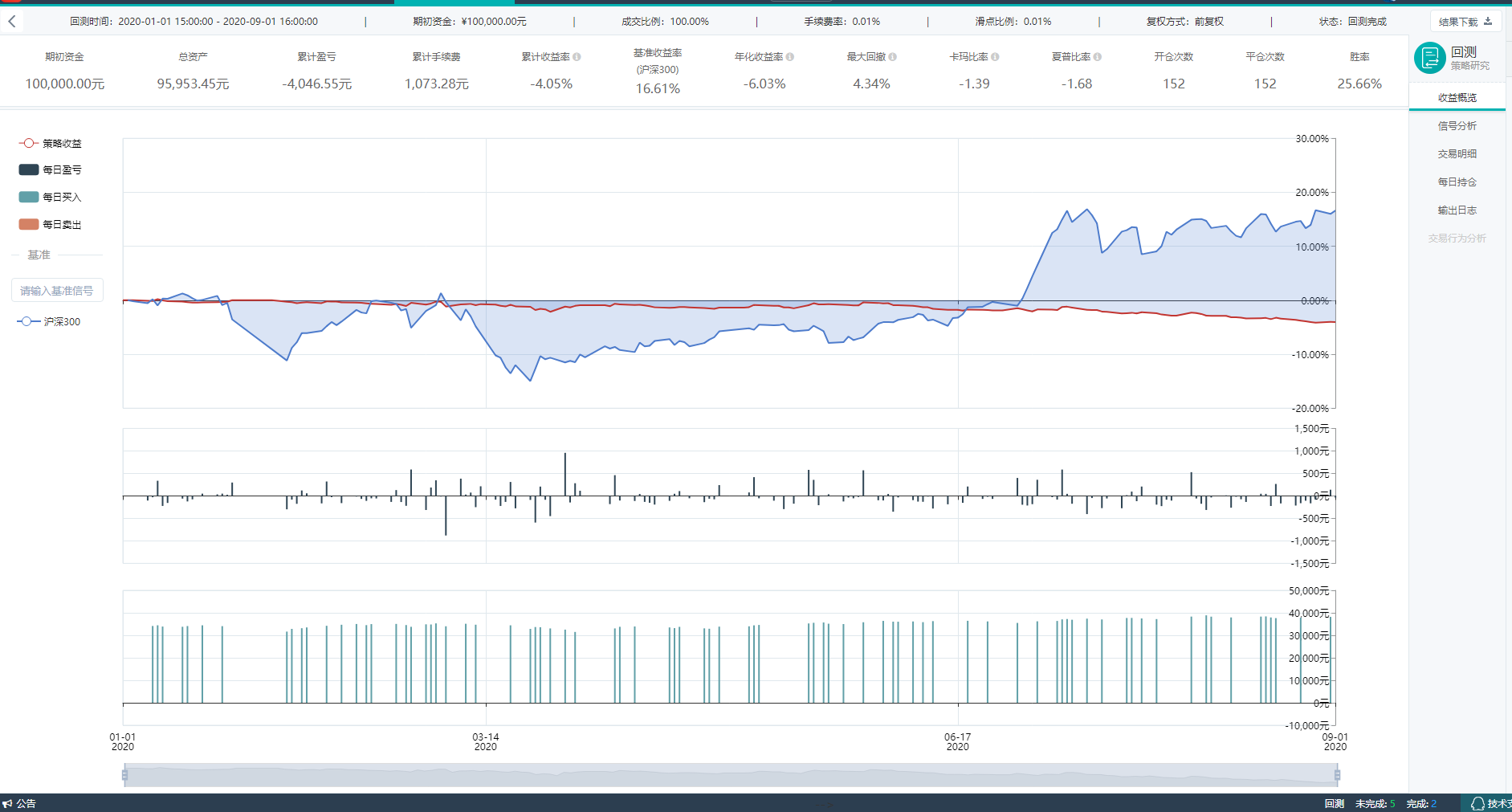

设定初始资金 10 万,手续费率为 0.01%,滑点比率为 0.01%。回测结果如图所示:

回测期累计收益率为-4.05%,年化收益率为-6.03%。沪深 300 指数收益率为 16.61%,整体跑输指数。最大回撤为 4.34%,胜率为 25.66%。

为了验证策略的稳健性,更改标的,回测结果如下:

| 标的 | 回测期 | 年化收益率 | 最大回撤 |

|---|---|---|---|

| SHFE.rb2010 | 2020.02.07-2020.04.15 | -6.03% | 4.34% |

| SHFE.ag2010 | 2020.02.07-2020.04.15 | 38.03% | 7.97% |

| SHFE.ni2010 | 2020.02.07-2020.04.15 | -22.46% | 22.85% |

| SHFE.zn2010 | 2020.02.07-2020.04.15 | -15.93% | 12.01% |

| SHFE.rb2010 | 2020.04.07-2020.06.15 | -3.40% | 1.37% |

| SHFE.rb2010 | 2020.06.07-2020.08.15 | -13.96% | 2.32% |

| SHFE.rb2010 | 2020.08.07-2020.10.15 | -11.38% | 2.18% |

由上表可以看出,随着品种的变化,策略的收益变化差异较大。ag2010 的收益率能达到 38.03%,但 ni2010 的收益仅为-22.46%。对于 rb2010,随着回测期的变化,年化收益率均为负值,收益较不稳定。

# 注:此策略只用于学习、交流、演示,不构成任何投资建议。

# 小市值(股票)

1.策略介绍

1981 年,Banz 基于纽交所长达 40 年的数据发现,小市值股票月均收益率比其他股票高 0.4%。其背后的原因可能是投资者普遍不愿意持有小公司股票,使得这些小公司价格普遍偏低,甚至低于成本价,因此会有较高的预期收益率。由此产生了小市值策略,即投资于市值较小的股票。市值因子也被纳入进大名鼎鼎的 Fama 三因子模型和五因子模型之中。

A 股市场上规模因子是否有效?研究发现,2016 年以前,A 股市场上规模因子的显著性甚至超过了欧美等发达国家市场。但到了 2017-2018 年期间,大市值股票的表现明显优于小市值股票,使得规模因子在 A 股市场上的有效性存疑。

2.策略逻辑

第一步:确定调仓频率,以每月第一天调仓为例

第二步:确定股票池股票数量,这里假设有 30 支

第三步:调仓日当天获取前一个月的历史数据,并按照市值由小到大排序

第四步:买入前 30 支股票

回测期:2005-01-01 到 2020-10-01

股票池:所有 A 股股票

回测初始资金:100 万

3.策略代码

# coding=utf-8

from __future__ import print_function, absolute_import, unicode_literals

from gm.api import *

import datetime

import pandas as pd

import numpy as np

"""

示例策略仅供参考,不建议直接实盘使用。

小市值策略,等权买入全A市场中市值最小的前N只股票,月初调仓换股

"""

def init(context):

# 定义股票池数量

context.num = 10

# 定时任务,日频

schedule(schedule_func=algo, date_rule='1d', time_rule='15:00:00')

def algo(context):

# 当前时间

now_str = context.now.strftime('%Y-%m-%d')

# 获取上一个交易日

last_date = get_previous_n_trading_dates(exchange='SHSE', date=now_str, n=1)[0]

# 判断是否为每个月第一个交易日

if context.now.month!=pd.Timestamp(last_date).month:

# 获取A股代码(剔除停牌股、ST股、次新股(365天))

all_stock,all_stock_str = get_normal_stocks(now_str)

# 获取所有股票市值,并按升序排序

fundamental = stk_get_daily_mktvalue_pt(symbols=all_stock, fields='tot_mv', trade_date=last_date, df=True).sort_values(by='tot_mv')

# 获取前N只股票

to_buy = list(fundamental.iloc[:context.num,:]['symbol'])

print('本次股票池有股票数目: ', len(to_buy))

positions = get_position()

# 平不在标的池的股票(注:本策略交易以收盘价为交易价格,当调整定时任务时间时,需调整对应价格)

for position in positions:

symbol = position['symbol']

if symbol not in to_buy:

new_price = history_n(symbol=symbol, frequency='1d', count=1, end_time=now_str, fields='close', adjust=ADJUST_PREV, adjust_end_time=context.backtest_end_time, df=False)[0]['close']

# # 当前价(tick数据,免费版本有时间权限限制;实时模式,返回当前最新 tick 数据,回测模式,返回回测当前时间点的最近一分钟的收盘价)

# new_price = current(symbols=symbol)[0]['price']

order_target_percent(symbol=symbol, percent=0, order_type=OrderType_Limit,position_side=PositionSide_Long,price=new_price)

# 获取股票的权重(预留出2%资金,防止剩余资金不够手续费抵扣)

percent = 0.98 / len(to_buy)

# 买在标的池中的股票(注:本策略交易以收盘价为交易价格,当调整定时任务时间时,需调整对应价格)

for symbol in to_buy:

# 收盘价(日频数据)

new_price = history_n(symbol=symbol, frequency='1d', count=1, end_time=now_str, fields='close', adjust=ADJUST_PREV, adjust_end_time=context.backtest_end_time, df=False)[0]['close']

# # 当前价(tick数据,免费版本有时间权限限制;实时模式,返回当前最新 tick 数据,回测模式,返回回测当前时间点的最近一分钟的收盘价)

# new_price = current(symbols=symbol)[0]['price']

order_target_percent(symbol=symbol, percent=percent, order_type=OrderType_Limit,position_side=PositionSide_Long,price=new_price)

def on_order_status(context, order):

# 标的代码

symbol = order['symbol']

# 委托价格

price = order['price']

# 委托数量

volume = order['volume']

# 目标仓位

target_percent = order['target_percent']

# 查看下单后的委托状态,等于3代表委托全部成交

status = order['status']

# 买卖方向,1为买入,2为卖出

side = order['side']

# 开平仓类型,1为开仓,2为平仓

effect = order['position_effect']

# 委托类型,1为限价委托,2为市价委托

order_type = order['order_type']

if status == 3:

if effect == 1:

if side == 1:

side_effect = '开多仓'

else:

side_effect = '开空仓'

else:

if side == 1:

side_effect = '平空仓'

else:

side_effect = '平多仓'

order_type_word = '限价' if order_type==1 else '市价'

print('{}:标的:{},操作:以{}{},委托价格:{},委托数量:{}'.format(context.now,symbol,order_type_word,side_effect,price,volume))

def get_normal_stocks(date,new_days=365,skip_suspended=True, skip_st=True):

"""

获取目标日期date的A股代码(剔除停牌股、ST股、次新股(365天))

:param date:目标日期

:param new_days:新股上市天数,默认为365天

"""

date = pd.Timestamp(date).replace(tzinfo=None)

# A股,剔除停牌和ST股票

stocks_info = get_symbols(sec_type1=1010, sec_type2=101001, skip_suspended=skip_suspended, skip_st=skip_st, trade_date=date.strftime('%Y-%m-%d'), df=True)

stocks_info['listed_date'] = stocks_info['listed_date'].apply(lambda x:x.replace(tzinfo=None))

stocks_info['delisted_date'] = stocks_info['delisted_date'].apply(lambda x:x.replace(tzinfo=None))

# 剔除次新股和退市股

stocks_info = stocks_info[(stocks_info['listed_date']<=date-datetime.timedelta(days=new_days))&(stocks_info['delisted_date']>date)]

all_stocks = list(stocks_info['symbol'])

all_stocks_str = ','.join(all_stocks)

return all_stocks,all_stocks_str

def on_backtest_finished(context, indicator):

print('*'*50)

print('回测已完成,请通过右上角“回测历史”功能查询详情。')

if __name__ == '__main__':

'''

strategy_id策略ID,由系统生成

filename文件名,请与本文件名保持一致

mode实时模式:MODE_LIVE回测模式:MODE_BACKTEST

token绑定计算机的ID,可在系统设置-密钥管理中生成

backtest_start_time回测开始时间

backtest_end_time回测结束时间

backtest_adjust股票复权方式不复权:ADJUST_NONE前复权:ADJUST_PREV后复权:ADJUST_POST

backtest_initial_cash回测初始资金

backtest_commission_ratio回测佣金比例

backtest_slippage_ratio回测滑点比例

'''

run(strategy_id='13a64e72-e900-11eb-b05f-309c2322ba62',

filename='main.py',

mode=MODE_BACKTEST,

token='2b62e7651c9897d0cdd4a6cd818a7ba8488af710',

backtest_start_time='2005-01-01 08:00:00',

backtest_end_time='2020-10-01 16:00:00',

backtest_adjust=ADJUST_PREV,

backtest_initial_cash=1000000,

backtest_commission_ratio=0.0001,

backtest_slippage_ratio=0.0001)

4.回测结果和稳健性分析

设定初始资金 100 万,手续费率为 0.01%,滑点比率为 0.01%。回测结果如图所示:

回测期累计收益率为 447.16%,年化收益率为 28.38%,沪深 300 指数收益率为 366.77%,策略整体跑赢指数。 为了检验策略的稳健性,改变回测期和标的股票数量,得到结果如下:

| n | 回测期 | 回测期长度 | 年化收益率 | 最大回撤 |

|---|---|---|---|---|

| 30 | 2005.01.01-2020.10.01 | 15 年零 9 个月 | 28.38% | 59.51% |

| 30 | 2005.01.01-2015.01.01 | 10 年零 9 个月 | 0.99% | 0.30% |

| 30 | 2015.01.01-2020.10.01 | 5 年零 9 个月 | 0.85% | 0.31% |

| 20 | 2005.01.01-2020.10.01 | 15 年零 9 个月 | 20.19% | 60.53% |

| 10 | 2005.01.01-2020.10.01 | 15 年零 9 个月 | 23.43% | 60.75% |

从长期来看,小市值策略能够带来一定的收益,但同时也伴随着较大的回撤水平。 从短期来看,策略收益跑输大盘。收益率低,回撤小,整体效益较差。

# 注:此策略只用于学习、交流、演示,不构成任何投资建议。

# 布林线均值回归(股票)

1.策略介绍

提起布林线均值回归策略,就不得不提布林带这个概念。

布林带是利用统计学中的均值和标准差联合计算得出的,分为均线,上轨线和下轨线。

布林线均值回归策略认为,标的价格在上轨线和下轨线围成的范围内浮动,即使短期内突破上下轨,但长期内仍然会回归到布林带之中。因此,一旦突破上下轨,即形成买卖信号。

当股价向上突破上界时,为卖出信号,当股价向下突破下界时,为买入信号。

BOLL 线的计算公式:

中轨线 = N 日移动平均线 上轨线 = 中轨线 + k 标准差 下轨线 = 中轨线 - k 标准差

2.策略逻辑

第一步:根据数据计算 BOLL 线的上下界

第二步:获得持仓信号

第三步:回测分析

回测标的:SHSE.600004

回测期:2009-09-17 13:00:00 到 2020-03-21 15:00:00

回测初始资金:1000 元

3.策略代码

# coding=utf-8

from __future__ import print_function, absolute_import

from gm.api import *

"""

示例策略仅供参考,不建议直接实盘使用。

本策略采用布林线进行均值回归交易。当价格触及布林线上轨的时候进行卖出,当触及下轨的时候,进行买入。

"""

# 策略中必须有init方法

def init(context):

# 设置布林线的三个参数

context.maPeriod = 26 # 计算BOLL布林线中轨的参数

context.stdPeriod = 26 # 计算BOLL 标准差的参数

context.stdRange = 1 # 计算BOLL 上下轨和中轨距离的参数

# 设置要进行回测的合约

context.symbol = 'SHSE.600004' # 订阅&交易标的, 此处订阅的是600004

context.period = max(context.maPeriod, context.stdPeriod, context.stdRange) + 1 # 订阅数据滑窗长度

# 订阅行情

subscribe(symbols= context.symbol, frequency='1d', count=context.period)

def on_bar(context, bars):

# 获取数据滑窗,只要在init里面有订阅,在这里就可以取的到,返回值是pandas.DataFrame

data = context.data(symbol=context.symbol, frequency='1d', count=context.period, fields='close')

## 计算布林带

# 标准差

std = data['close'].rolling(context.stdPeriod).std()

# 均值

mean = data['close'].rolling(context.maPeriod).mean()

# 布林带上轨

bollUpper = mean + context.stdRange*std

# 布林带下轨

bollBottom = mean - context.stdRange*std

# 获取现有持仓

pos = list(filter(lambda x:x['symbol']==context.symbol,get_position()))

# 交易逻辑与下单

# 当有持仓,且股价穿过BOLL上界的时候卖出股票。

if pos and data.close.values[-1] > bollUpper.values[-1] and data.close.values[-2] <= bollUpper.values[-2]:

order_volume(symbol=context.symbol, volume=100, side=OrderSide_Sell,

order_type=OrderType_Limit, position_effect=PositionEffect_Close, price=data.close.values[-1])

# 当没有持仓,且股价穿过BOLL下界的时候买出股票。

elif not pos and data.close.values[-1] < bollBottom.values[-1] and data.close.values[-2] >= bollBottom.values[-2]:

order_volume(symbol=context.symbol, volume=100, side=OrderSide_Buy,

order_type=OrderType_Limit, position_effect=PositionEffect_Open, price=data.close.values[-1])

def on_order_status(context, order):

# 标的代码

symbol = order['symbol']

# 委托价格

price = order['price']

# 委托数量

volume = order['volume']

# 目标仓位

target_percent = order['target_percent']

# 查看下单后的委托状态,等于3代表委托全部成交

status = order['status']

# 买卖方向,1为买入,2为卖出

side = order['side']

# 开平仓类型,1为开仓,2为平仓

effect = order['position_effect']

# 委托类型,1为限价委托,2为市价委托

order_type = order['order_type']

if status == 3:

if effect == 1:

if side == 1:

side_effect = '开多仓'

else:

side_effect = '开空仓'

else:

if side == 1:

side_effect = '平空仓'

else:

side_effect = '平多仓'

order_type_word = '限价' if order_type==1 else '市价'

print('{}:标的:{},操作:以{}{},委托价格:{},委托数量:{}'.format(context.now,symbol,order_type_word,side_effect,price,volume))

def on_backtest_finished(context, indicator):

print('*'*50)

print('回测已完成,请通过右上角“回测历史”功能查询详情。')

if __name__ == '__main__':

'''

strategy_id策略ID,由系统生成

filename文件名,请与本文件名保持一致

mode实时模式:MODE_LIVE回测模式:MODE_BACKTEST

token绑定计算机的ID,可在系统设置-密钥管理中生成

backtest_start_time回测开始时间

backtest_end_time回测结束时间

backtest_adjust股票复权方式不复权:ADJUST_NONE前复权:ADJUST_PREV后复权:ADJUST_POST

backtest_initial_cash回测初始资金

backtest_commission_ratio回测佣金比例

backtest_slippage_ratio回测滑点比例

'''

run(strategy_id='strategy_id',

filename='main.py',

mode=MODE_BACKTEST,

token='token_id',

backtest_start_time='2009-09-17 13:00:00',

backtest_end_time='2020-03-21 15:00:00',

backtest_adjust=ADJUST_PREV,

backtest_initial_cash=1000,

backtest_commission_ratio=0.0001,

backtest_slippage_ratio=0.0001)

4.回测结果与稳健性分析

设定初始资金 1000 元,手续费率为 0.01%,滑点比率为 0.01%。回测结果如下图所示。

回测期累计收益率为 99.77%,年化收益率为 9.49%。沪深 300 收益率为 10.03%,策略整体跑输大盘。最大回撤为 32.04%,胜率为 73.47%。

为了验证策略的稳定性,改变回测周期,观察收益情况。

| 标的 | 回测期 | 年化收益率 | 最大回撤 |

|---|---|---|---|

| SHSE.600004 | 2009.09.17-2020.03.21 | 9.49% | 32.04% |

| SHSE.600004 | 2009.01.01-2014.12.30 | 2.64% | 17.07% |

| SHSE.600004 | 2014.01.01-2020.03.21 | 20.75% | 17.21% |

| SHSE.600004 | 2009.01.01-2019.03.21 | 8.18% | 31.95% |

调整不同的回测期后,策略的收益情况发生变化。整体收益均为正,但均跑输大盘。

# 注:此策略只用于学习、交流、演示,不构成任何投资建议。

# alpha 对冲(股票+期货)

1.策略介绍

提到 Alpha 策略,首先要理解什么是 CAPM 模型。

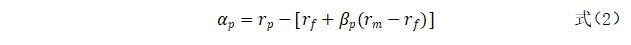

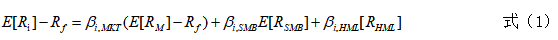

CAPM 模型于 1964 年被 Willian Sharpe 等人提出。Sharpe 等人认为,假设市场是均衡的,资产的预期超额收益率就由市场收益超额收益和风险暴露决定的。如下式所示。

其中 rm 为市场组合,rf 为无风险收益率。

根据 CAPM 模型可知,投资组合的预期收益由两部分组成,一部分为无风险收益率 rf,另一部分为风险收益率。

CAPM 模型一经推出就受到了市场的追捧。但在应用过程中发现,CAPM 模型表示的是在均衡状态下市场的情况,但市场并不总是处于均衡状态,个股总会获得超出市场基准水平的收益,即在 CAPM 模型的右端总是存在一个 alpha 项。

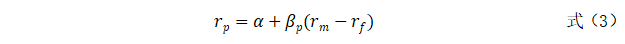

为了解决这个问题,1968 年,美国经济学家迈克·詹森(Michael Jensen)提出了詹森指数来描述这个 alpha,因此又称 alpha 指数。计算方式如式 2 所示。

因此,投资组合的收益可以改写成

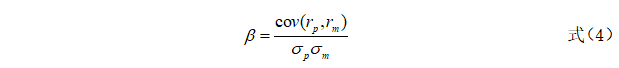

可将投资组合的收益拆分为 alpha 收益和 beta 收益。其中 beta 的计算公式为

β 是由市场决定的,属于系统性风险,与投资者管理能力无关,只与投资组合与市场的关系有关。当市场整体下跌时,β 对应的收益也会随着下跌(假设 beta 为正)。alpha 收益与市场无关,是投资者自身能力的体现。投资者通过自身的经验进行选股择时,得到超过市场的收益。

什么是 alpha 对冲策略?

所谓的 alpha 对冲不是将 alpha 收益对冲掉,恰恰相反,alpha 对冲策略是将 β 收益对冲掉,只获取 alpha 收益,如下图所示。

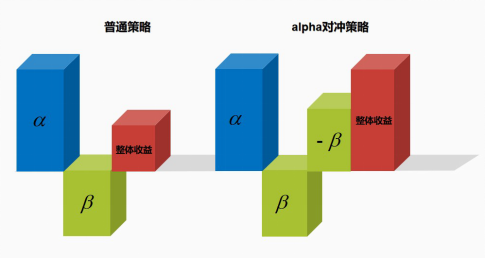

alpha 对冲策略将市场性风险对冲掉,只剩下 alpha 收益,整体收益完全取决于投资者自身的能力水平,与市场无关。目前,有许多私募基金采用 alpha 对冲策略。

alpha 对冲策略常采用股指期货做对冲。在股票市场上做多头,在期货市场上做股指期货空头。当股票现货市场亏损时,可以通过期货市场弥补亏损;当期货市场亏损时,可以通过股票现货市场弥补亏损。

目前 alpha 对冲策略主要用于各类基金中。国际上比较知名的桥水基金、AQR 基金等都采用过这种策略。国内也有许多利用 alpha 对冲策略的基金,比如海富通阿尔法对冲混合、华宝量化对冲混合等,近一年平均收益率约为 36.70%。

alpha 策略能否成功,主要包括以下几个要点:

- 获取到的 alpha 收益是否足够高,能否超过无风险利率以及指数.

- 期货和现货之间的基差变化.

- 期货合约的选择.

alpha 对冲只是一种对冲市场风险的方法,在创建策略时需要结合其他理论一起使用,怎样获取到较高的 alpha 收益才是决定策略整体收益的关键。

2.策略逻辑

第一步:制定一个选股策略,构建投资组合,使其同时拥有 alpha 和 beta 收益。

PS:本策略选取过去一天 EV/EBITDA 值并选取 30 只 EV/EBITDA 值最小且大于零的股票

第二步:做空股指期货,将投资组合的 beta 抵消,只剩 alpha 部分。

第三步:进行回测。

股票池:沪深 300 指数

期货标的:CFFEX.IF 对应的真实合约

回测时间:2017-07-01 08:00:00 至 2017-10-01 16:00:00

回测初始资金:1000 万

3.策略代码

# coding=utf-8

from __future__ import print_function, absolute_import, unicode_literals

from gm.api import *

import datetime

import numpy as np

import pandas as pd

'''

示例策略仅供参考,不建议直接实盘使用。

本策略每隔1个月定时触发计算SHSE.000300成份股的过去一天市值并选取30只市值最小的股票

对不在股票池的股票平仓并等权配置股票池的标的

并用相应的CFFEX.IF对应的真实合约等额对冲

'''

def init(context):

context.index_symbol = 'SHSE.000300'

context.future_symbol = 'CFFEX.IF'

context.main_contract = None# 主力合约

# 设置开仓在股票和期货的资金百分比(期货在后面自动进行杠杆相关的调整)

context.percentage_stock = 0.4

context.percentage_futures = 0.4

# 数据一次性获取

if context.mode==MODE_BACKTEST:

contract_list = fut_get_continuous_contracts(csymbol=context.future_symbol, start_date=context.backtest_start_time[:10], end_date=context.backtest_end_time[:10])

if len(contract_list)>0:

context.contract_list = {dic['trade_date']:dic['symbol'] for dic in contract_list}

# 每个交易日09:40:00的定时执行algo任务

schedule(schedule_func=algo, date_rule='1d', time_rule='09:30:00')

def algo(context):

# 获取当前时刻

now = context.now

now_str = now.strftime('%Y-%m-%d')

# 主力合约

if context.mode==MODE_BACKTEST and now_str in context.contract_list:

main_contract = context.contract_list[now_str]

else:

main_contract = fut_get_continuous_contracts(csymbol=context.future_symbol, start_date=now_str, end_date=now_str)[0]['symbol']

if main_contract!=context.main_contract:

context.main_contract = main_contract

# 有持仓时,检查持仓的合约是否为主力合约,非主力合约则卖出(注:本策略交易以开盘价为交易价格,当调整定时任务时间时,需调整对应价格)(实盘中需要指定期货账户ID)

Account_positions = get_position()

if Account_positions:

for posi in Account_positions:

if context.main_contract[:len(context.future_symbol)]==posi['symbol'][:len(context.future_symbol)]:

print('{}:持仓合约由{}替换为主力合约{}'.format(context.now,posi['symbol'],context.main_contract))

# 开盘价(日频数据)

new_price = history_n(symbol=posi['symbol'], frequency='1d', count=1, end_time=context.now, fields='open', adjust=ADJUST_PREV, adjust_end_time=context.backtest_end_time, df=False)[0]['open']

# # 当前价(tick数据,免费版本有时间权限限制;实时模式,返回当前最新 tick 数据,回测模式,返回回测当前时间点的最近一分钟的收盘价)

# new_price = current(symbols=posi['symbol'])[0]['price']

order_target_volume(symbol=posi['symbol'],

volume=0,

position_side=posi['side'],

order_type=OrderType_Limit,

price=new_price)

else:

# 获取股指期货的保证金比率(获取不到数据则以默认为0.08)

try:

margin_ratio = get_symbols(sec_type1=1040, symbols=main_contract, trade_date=now_str, df=False)[0]['margin_ratio']

except:

margin_ratio = 0.08

# 更新股指期货的权重

percent = context.percentage_futures * margin_ratio

# 卖出股指期货对冲

# 注意:股指期货的percent参数是按照期货的保证金来算比例,不是按照合约价值, 比如说0.1就是用0.1的仓位的资金全部买入期货。

# 开盘价(日频数据)

new_price = history_n(symbol=context.main_contract, frequency='1d', count=1, end_time=context.now, fields='open', adjust=ADJUST_PREV, adjust_end_time=context.backtest_end_time, df=False)[0]['open']

# # 当前价(tick数据,免费版本有时间权限限制;实时模式,返回当前最新 tick 数据,回测模式,返回回测当前时间点的最近一分钟的收盘价)

# new_price = current(symbols=context.main_contract)[0]['price']

order_target_percent(symbol=context.main_contract, percent=percent, order_type=OrderType_Limit,position_side=PositionSide_Short,price=new_price)

# 获取上一个交易日

last_day = get_previous_n_trading_dates(exchange='SHSE', date=now_str, n=1)[-1]

# 判断是否为每个月第一个交易日

if now.month!=pd.Timestamp(last_day).month:

# 获取沪深300成份股的股票代码

fin = stk_get_index_constituents(index=context.index_symbol, trade_date=last_day)

stock300 = fin['symbol'].to_list()

# 过滤停牌和ST的成分股

not_suspended_symbols = get_symbols(sec_type1=1010, symbols=stock300, trade_date=now_str, skip_suspended=True, skip_st=True,df=True)['symbol'].to_list()

# 获取成份股市值最小的30个

tot_mv = stk_get_daily_mktvalue_pt(symbols=not_suspended_symbols, fields='tot_mv', trade_date=last_day, df=True).sort_values(by='tot_mv').iloc[:30,:]

# 待买入股票池

to_buy = list(tot_mv.symbol)

# 获取当前仓位(实盘中需要指定股票账户ID)

positions = get_position()

# 卖出不在 待买入股票池 的股票(注:本策略交易以开盘价为交易价格,当调整定时任务时间时,需调整对应价格)

for position in positions:

symbol = position['symbol']

if symbol not in to_buy and symbol[:4]!=context.main_contract[:4]:

# 开盘价(日频数据)

new_price = history_n(symbol=symbol, frequency='1d', count=1, end_time=context.now, fields='open', adjust=ADJUST_PREV, adjust_end_time=context.backtest_end_time, df=False)[0]['open']

# # 当前价(tick数据,免费版本有时间权限限制;实时模式,返回当前最新 tick 数据,回测模式,返回回测当前时间点的最近一分钟的收盘价)

# new_price = current(symbols=symbol)[0]['price']

order_target_percent(symbol=symbol, percent=0, order_type=OrderType_Limit,position_side=PositionSide_Long,price=new_price)

# 获取股票的权重

percent = context.percentage_stock / len(to_buy)

# 买入股票(注:本策略交易以开盘价为交易价格,当调整定时任务时间时,需调整对应价格)

for symbol in to_buy:

# 开盘价(日频数据)

new_price = history_n(symbol=symbol, frequency='1d', count=1, end_time=context.now, fields='open', adjust=ADJUST_PREV, adjust_end_time=context.backtest_end_time, df=False)[0]['open']

# # 当前价(tick数据,免费版本有时间权限限制;实时模式,返回当前最新 tick 数据,回测模式,返回回测当前时间点的最近一分钟的收盘价)

# new_price = current(symbols=symbol)[0]['price']

order_target_percent(symbol=symbol, percent=percent, order_type=OrderType_Limit,position_side=PositionSide_Long,price=new_price)

# 获取股指期货的保证金比率(获取不到数据则以默认为0.08)

try:

margin_ratio = get_symbols(sec_type1=1040, symbols=main_contract, trade_date=now_str, df=False)[0]['margin_ratio']

except:

margin_ratio = 0.08

# 更新股指期货的权重

percent = context.percentage_futures * margin_ratio

# 卖出股指期货对冲(注:本策略交易以开盘价为交易价格,当调整定时任务时间时,需调整对应价格)

# 注意:股指期货的percent参数是按照期货的保证金来算比例,不是按照合约价值, 比如说0.1就是用0.1的仓位的资金全部买入期货。

# 开盘价(日频数据)

new_price = history_n(symbol=context.main_contract, frequency='1d', count=1, end_time=context.now, fields='open', adjust=ADJUST_PREV, adjust_end_time=context.backtest_end_time, df=False)[0]['open']

# # 当前价(tick数据,免费版本有时间权限限制;实时模式,返回当前最新 tick 数据,回测模式,返回回测当前时间点的最近一分钟的收盘价)

# new_price = current(symbols=context.main_contract)[0]['price']

order_target_percent(symbol=context.main_contract, percent=percent, order_type=OrderType_Limit,position_side=PositionSide_Short,price=new_price)

def on_order_status(context, order):

# 标的代码

symbol = order['symbol']

# 委托价格

price = order['price']

# 委托数量

volume = order['volume']

# 目标仓位

target_percent = order['target_percent']

# 查看下单后的委托状态,等于3代表委托全部成交

status = order['status']

# 买卖方向,1为买入,2为卖出

side = order['side']

# 开平仓类型,1为开仓,2为平仓

effect = order['position_effect']

# 委托类型,1为限价委托,2为市价委托

order_type = order['order_type']

if status == 3:

if effect == 1:

if side == 1:

side_effect = '开多仓'

else:

side_effect = '开空仓'

else:

if side == 1:

side_effect = '平空仓'

else:

side_effect = '平多仓'

order_type_word = '限价' if order_type==1 else '市价'

print('{}:标的:{},操作:以{}{},委托价格:{},目标仓位:{:.2%}'.format(context.now,symbol,order_type_word,side_effect,price,target_percent))

def on_backtest_finished(context, indicator):

print('*'*50)

print('回测已完成,请通过右上角“回测历史”功能查询详情。')

if __name__ == '__main__':

'''

strategy_id策略ID,由系统生成

filename文件名,请与本文件名保持一致

mode实时模式:MODE_LIVE回测模式:MODE_BACKTEST

token绑定计算机的ID,可在系统设置-密钥管理中生成

backtest_start_time回测开始时间

backtest_end_time回测结束时间

backtest_adjust股票复权方式不复权:ADJUST_NONE前复权:ADJUST_PREV后复权:ADJUST_POST

backtest_initial_cash回测初始资金

backtest_commission_ratio回测佣金比例

backtest_slippage_ratio回测滑点比例

'''

run(strategy_id='strategy_id',

filename='main.py',

mode=MODE_BACKTEST,

token='token_id',

backtest_start_time='2017-07-01 08:00:00',

backtest_end_time='2017-10-01 16:00:00',

backtest_adjust=ADJUST_PREV,

backtest_initial_cash=10000000,

backtest_commission_ratio=0.0001,

backtest_slippage_ratio=0.0001)

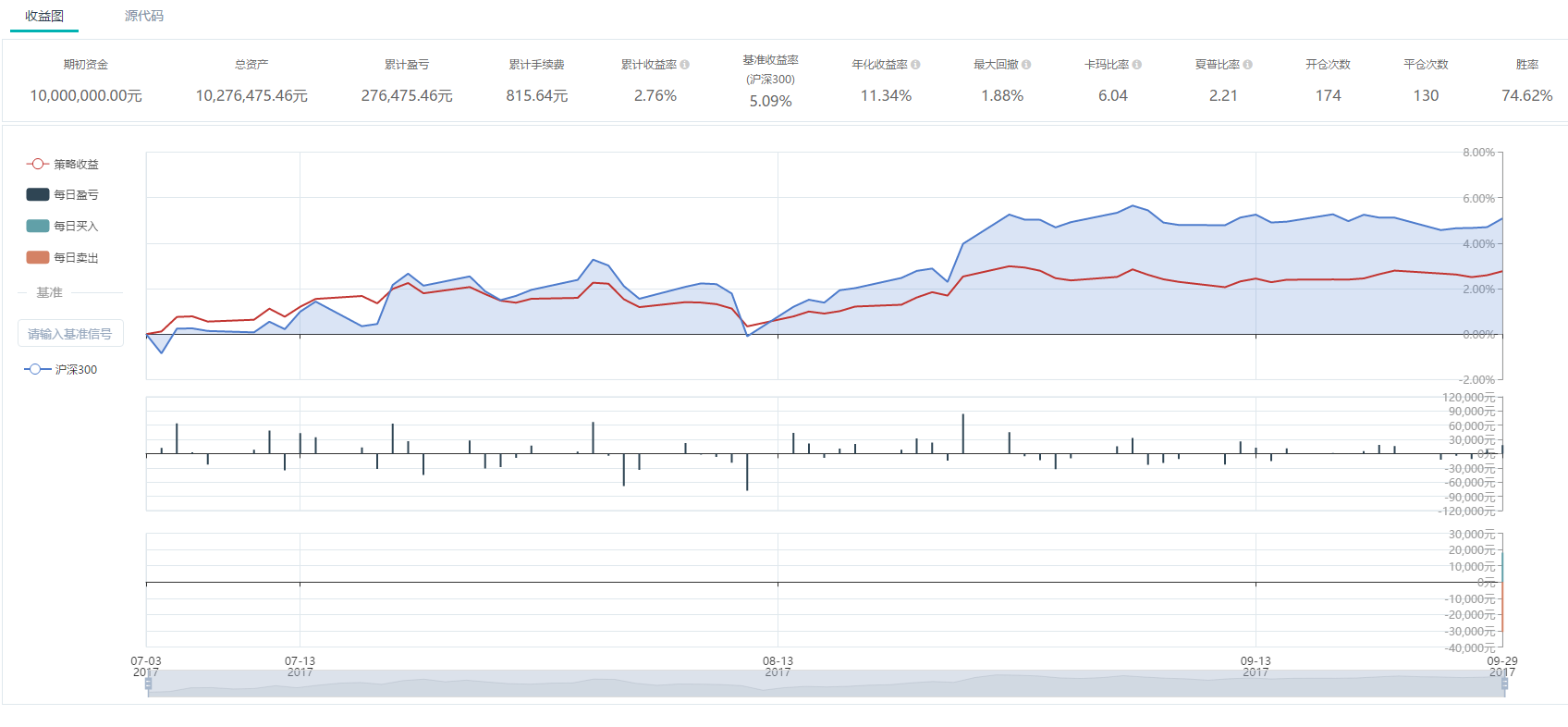

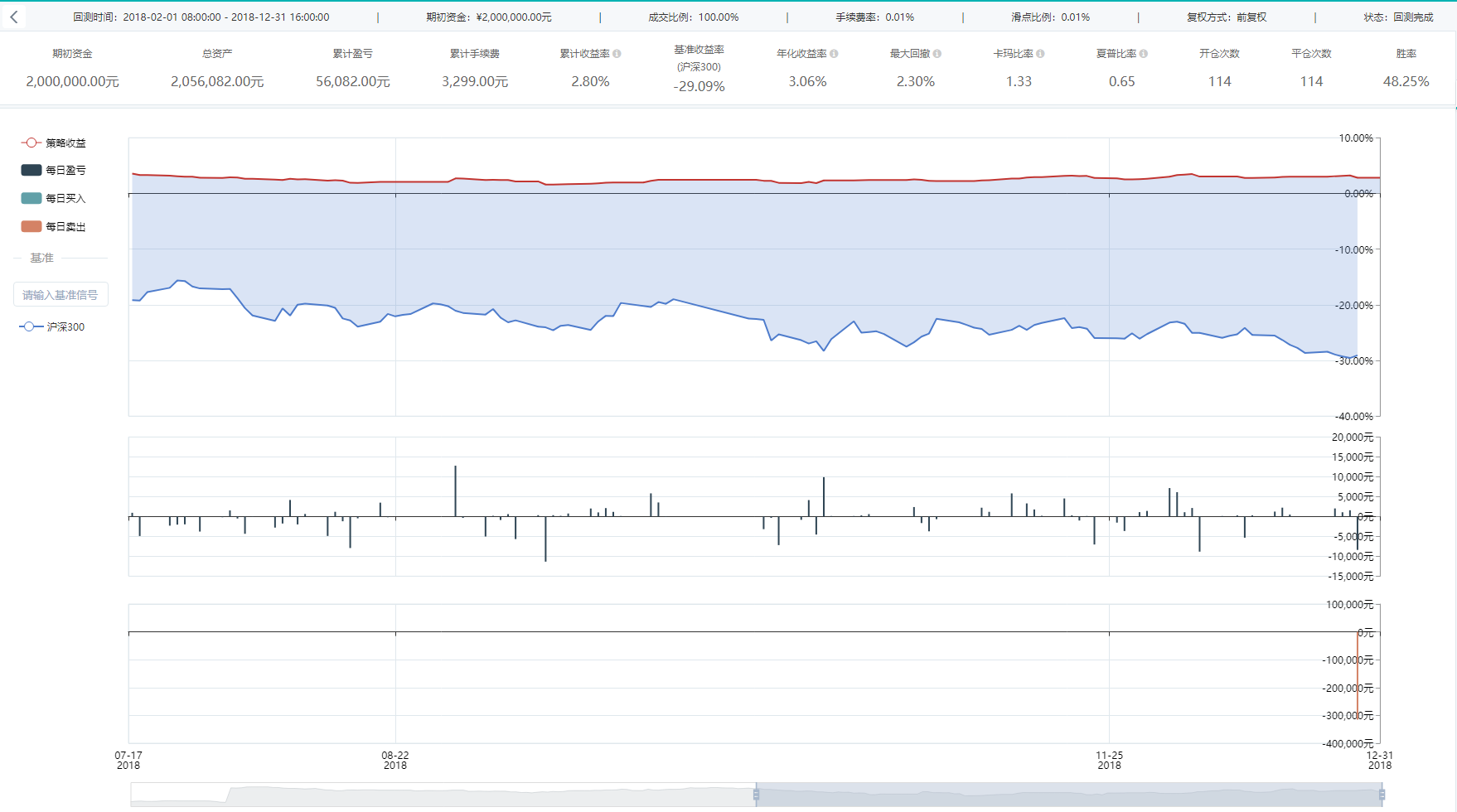

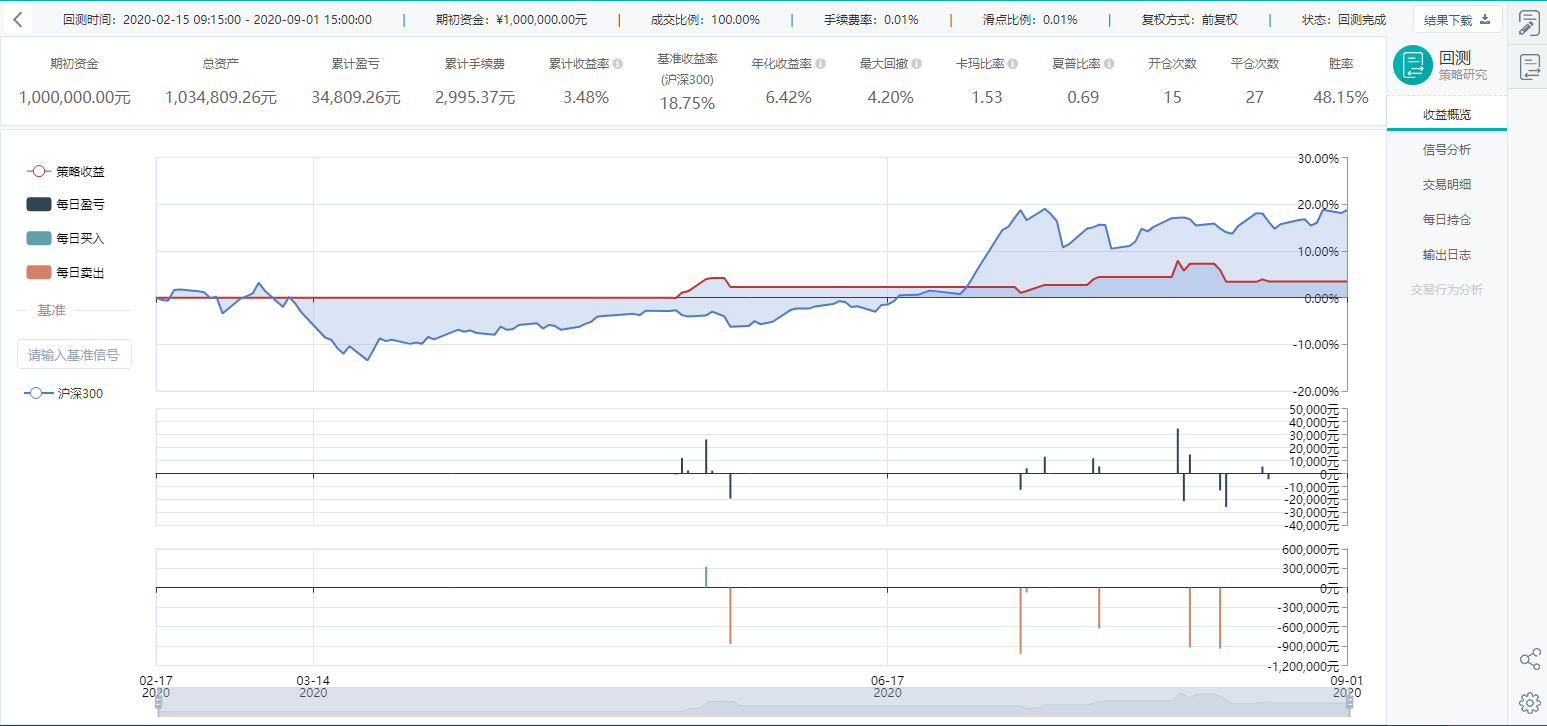

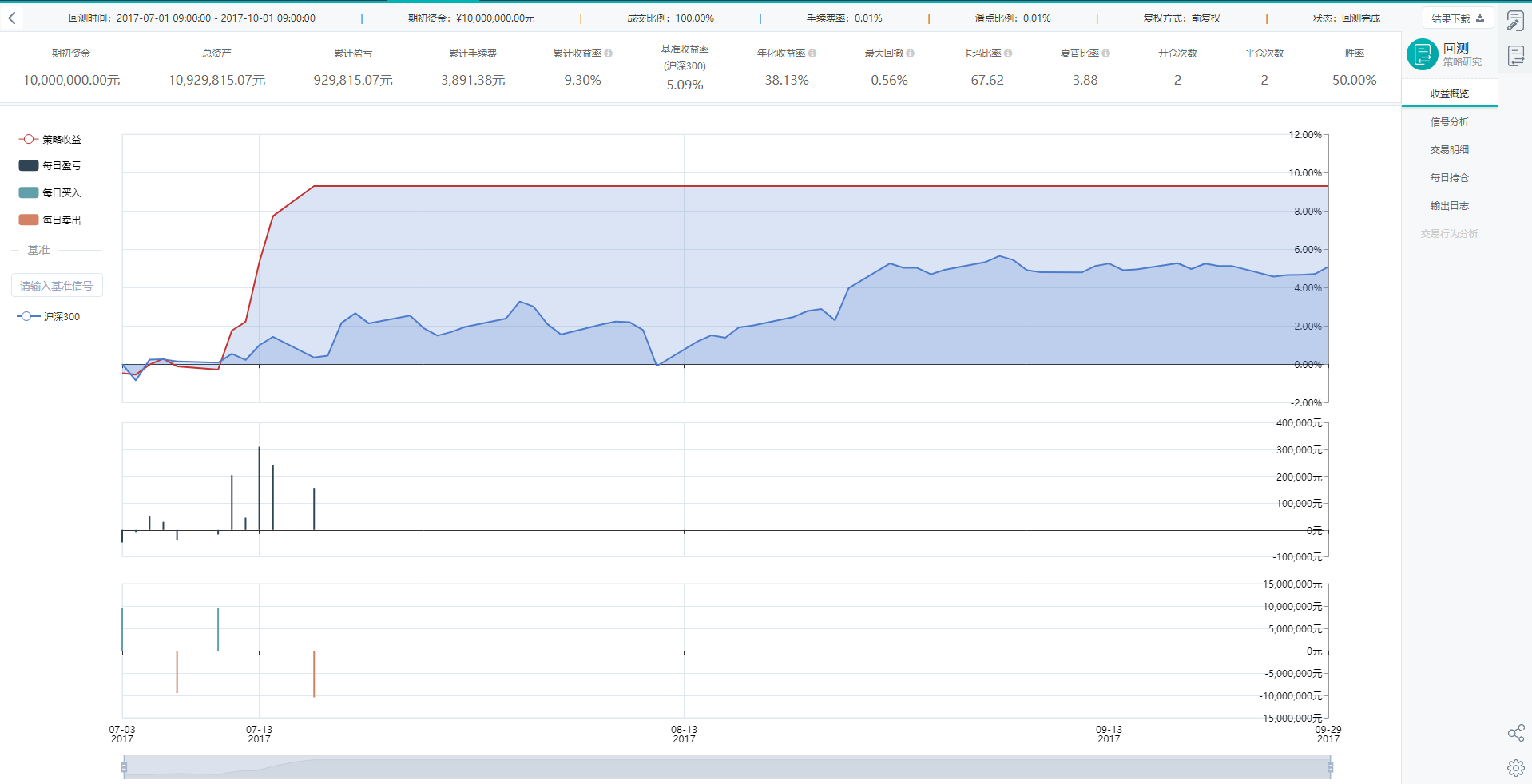

4.回测结果与稳健性分析

设定初始资金 1000 万,手续费率为 0.01%,滑点比率为 0.01%。策略回测结果如下图所示。

回测期累计收益率为 0.32%,年化收益率为 1.32%,沪深 300 指数收益率为 5.09%,策略整体跑输指数。最大回撤为 1.17%,胜率为 74.29%。

以同样的策略进行选股,不对冲 beta 时回测结果如下图所示。

对比可以看出,利用 alpha 对冲策略比未对冲策略收益低,但胜率高于普通策略,最大回撤低于未对冲策略。这也说明了 alpha 对冲策略能够规避一部分由市场带来的风险。

改变回测期,观察策略收益情况如下表所示(以 2020 年 10 月 30 日为结束期)。

| 指标 | 近三月 | 近六月 | 今年来 | 近 1 年 | 近 2 年 | 近 3 年 |

|---|---|---|---|---|---|---|

| 年化收益率 | -3.72% | 7.11% | -2.26% | -0.77% | -0.52% | -3.05% |

| 最大回撤 | 3.14% | 3.09% | 7.88% | 7.86% | 14.72% | 16.12% |

| 胜率 | 86.96% | 90.00% | 42.96% | 64.36% | 60.48% | 50.55% |

由上表可知,近几年该策略的整体收益为负,只有近六月的收益率为正。策略最大回撤一直维持在相对较低的水平上,随着时间周期拉长,最大回撤不断增加,胜率不断下降。

# 注:此策略只用于学习、交流、演示,不构成任何投资建议。

# 多因子选股(股票)

1.策略介绍

多因子策略是最广泛应用的策略之一。CAPM 模型的提出为股票的收益提供了解释,但随着各种市场异象的出现,使得人们发现股票存在超额收益,这种收益不能为市场因子所解释,因此,出现了多因子模型。

多因子模型最早是由 Fama-French 提出,包括三因子和五因子模型。Fama 认为,股票的超额收益可以由市场因子、市值因子和账面价值比因子共同解释。随着市场的发展,出现许多三因子模型难以解释的现象。因此,Fama 又提出了五因子模型,加入了盈利水平、投资水平因子。

此后,陆续出现了六因子模型、八因子模型等,目前多少个因子是合适的尚无定论。

市场上常用的多因子模型包括如下几个。

| 模型 | 出处 | 所含因子 |

|---|---|---|

| Fama-French 三因子 | Fama and Farench(1993) | 市场、规模、价值 |

| Carhart 四因子 | Carhart(1997) | 市场、规模、价值、动量 |

| Novy-Marx 四因子 | Novy-Marx(2013) | 市场、规模、价值、盈利 |

| Fama-French 五因子 | Fama and Farench(2015) | 市场、规模、价值、盈利、投资 |

| Hou-Xue-Zhang 四因子 | Hou et al | 市场、规模、盈利、投资 |

| Stambaugh-Yuan 四因子 | Stambaugh and Yuan(2017) | 市场、规模、管理、表现 |

| Daniel-Hirshleifer-Sun 三因子 | Daniel et al(2020) | 市场、长周期行为、短周期行为 |

本策略以 Fama 提出的三因子模型作为基础。

Fama-French 三因子模型

在多因子模型出现以前,CAPM 模型被奉为典型,几乎所有定价均是按照 CAPM 模型计算的。后来学者们发现了各种异象,这些异象无法用 CAPM 模型解释。较为典型的有 Basu 发现的盈利市值比效应和 Banz 发现的小市值效应。遗憾的是,虽然单一异象被发现后都对 CAPM 提出了挑战,但并没有形成合力,直到 Fama 三因子模型出现。

Fama 等人在 CAPM 的基础上,Fama 加入了 HML 和 SMB 两个因子,提出了三因子模型,也是多因子模型的基础。

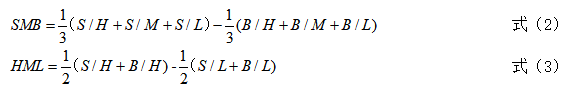

其中 E[R_i]代表股票 i 的预期收益率,R_f 代表无风险收益率,E[R_m]为市场组合预期收益率,E[R_SMB]和 E[R_HML]分别为规模因子收益率和价值因子预期收益率。

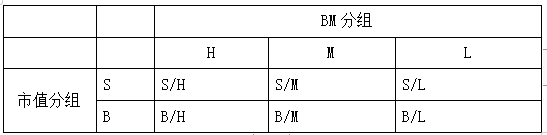

为构建价值因子和规模因子,Fama 选择 BM 和市值两个指标进行双重排序,将股票分为大市值组 B 和小市值组 S;按照账面市值比将股票分为 BM 高于 70%分位数的 H 组,BM 低于 30%分位数的 L 组,BM 处于二者之间的记为 M 组。如表所示。

得到上述分组以后,就可以构建规模和价值两个因子。

上述式子解释一下可以发现,规模因子是三个小市值组合的等权平均减去三个大市值组合的等权平均;价值因子是两个高 BM 组合的等权平均减去两个低 BM 组合的等权平均。

策略设计思路(假设三因子模型是完全有效的)

在用三因子模型估算股票预期收益率时,经常会发现并非每只股票都能严格吻合式 1,大部分股票都会存在一个 alpha 截距项。当存在 alpha 截距项时,说明股票当前价格偏离均衡价格。基于此,可以设计套利策略。

alpha < 0 时,说明股票收益率低于均衡水平,股票价格被低估,应该买入。 alpha > 0 时,说明股票收益率高于均衡水平,股票价格被高估,应该卖出。

因此,可以获取 alpha 最小并且小于 0 的 10 只的股票买入开仓。

2.策略逻辑

第一步:获取股票市值以及账面市值比数据。

第二步:将股票按照各个因子进行排序分组,分组方法如上表所示。

第三步:依据式 2 式 3,计算 SMB、HML 因子。

第四步:因子回归,计算 alpha 值。获取 alpha 最小并且小于 0 的 10 只的股票买入开仓。

回测期:2017-07-01 8:00:00 至 2017-10-01 16:00:00

回测初始资金:1000 万

回测标的:沪深 300 成分股

3.策略代码

# coding=utf-8

from __future__ import print_function, absolute_import, unicode_literals

from gm.api import *

import datetime

import numpy as np

import pandas as pd

'''

示例策略仅供参考,不建议直接实盘使用。

本策略基于Fama-French三因子模型。

假设三因子模型可以完全解释市场,以三因子模型对每股股票进行回归计算其Alpha值,当alpha为负表明市场低估该股,因此应该买入。

策略思路:

计算市场收益率、个股的账面市值比和市值,并对后两个进行了分类,

根据分类得到的组合分别计算其市值加权收益率、SMB和HML.

对各个股票进行回归(假设无风险收益率等于0)得到Alpha值.

选取Alpha值小于0并为最小的10只股票进入标的池,每月初移仓换股

'''

def init(context):

# 成分股指数

context.index_symbol = 'SHSE.000300'

# 数据滑窗

context.date = 20

# 设置开仓的最大资金量

context.ratio = 0.8

# 账面市值比的大/中/小分类

context.BM_HIGH = 3.0

context.BM_MIDDLE = 2.0

context.BM_LOW = 1.0

# 市值大/小分类

context.MV_BIG = 2.0

context.MV_SMALL = 1.0

# 每个交易日的09:40 定时执行algo任务

schedule(schedule_func=algo, date_rule='1d', time_rule='09:30:00')

def algo(context):

# 当前时间

now = context.now

now_str = now.strftime('%Y-%m-%d')

# 获取上一个交易日的日期

last_day = get_previous_n_trading_dates(exchange='SHSE', date=now_str, n=1)[0]

# 判断是否为每个月第一个交易日

if now.month!=pd.Timestamp(last_day).month:

# 获取沪深300成份股

stock300 = stk_get_index_constituents(index=context.index_symbol, trade_date=last_day)['symbol'].tolist()

# 过滤停牌、ST、退市及未上市的股票

stocks_info = get_symbols(sec_type1=1010, symbols=stock300, trade_date=now.strftime('%Y-%m-%d'), skip_suspended=True, skip_st=True)

stock300 = [item['symbol'] for item in stocks_info if item['listed_date']<now and item['delisted_date']>now]

# 获取所有股票市值

fin = stk_get_daily_mktvalue_pt(symbols=stock300, fields='tot_mv', trade_date=last_day, df=True).sort_values(by='tot_mv')

# 净资产

ttl_eqy = stk_get_fundamentals_balance_pt(symbols=stock300, date=last_day, fields='ttl_eqy', df=True)

ttl_eqy['max_rpt_date'] = ttl_eqy.groupby(['symbol'])['rpt_date'].max == ttl_eqy['rpt_date']

ttl_eqy = ttl_eqy[ttl_eqy['max_rpt_date'] == True]

# 计算PB

fin = fin.merge(ttl_eqy,on=['symbol'],how='left')

fin['PB'] = fin['tot_mv']/fin['ttl_eqy']

# 计算账面市值比,为P/B的倒数

fin.loc[:,'PB'] = (fin['PB'] ** -1)

# 计算市值的50%的分位点,用于后面的分类

size_gate = fin['tot_mv'].quantile(0.50)

# 计算账面市值比的30%和70%分位点,用于后面的分类

bm_gate = [fin['PB'].quantile(0.30), fin['PB'].quantile(0.70)]

fin.index = fin.symbol

# 设置存放股票收益率的变量

data_df = pd.DataFrame()

# 对未停牌的股票进行处理

for symbol in fin.symbol:

# 计算收益率

close = history_n(symbol=symbol, frequency='1d', count=context.date + 1, end_time=last_day, fields='close',

skip_suspended=True, fill_missing='Last', adjust=ADJUST_PREV, df=True)['close'].values

stock_return = close[-1] / close[0] - 1

pb = fin['PB'][symbol]

market_value = fin['tot_mv'][symbol]

# 获取[股票代码, 股票收益率, 账面市值比的分类, 市值的分类, 市值]

# 其中账面市值比的分类为:高(3)、中(2)、低(1)

# 市值的分类:大(2)、小(1)

if pb < bm_gate[0]:

if market_value < size_gate:

label = [symbol, stock_return, context.BM_LOW, context.MV_SMALL, market_value]# 小市值/低BM

else:

label = [symbol, stock_return, context.BM_LOW, context.MV_BIG, market_value]# 大市值/低BM

elif pb < bm_gate[1]:

if market_value < size_gate:

label = [symbol, stock_return, context.BM_MIDDLE, context.MV_SMALL, market_value]# 小市值/中BM

else:

label = [symbol, stock_return, context.BM_MIDDLE, context.MV_BIG, market_value]# 大市值/中BM

elif market_value < size_gate:

label = [symbol, stock_return, context.BM_HIGH, context.MV_SMALL, market_value]# 小市值/高BM

else:

label = [symbol, stock_return, context.BM_HIGH, context.MV_BIG, market_value]# 大市值/高BM

data_df = pd.concat([data_df,pd.DataFrame(label,index=['symbol', 'return', 'BM', 'tot_mv', 'mv']).T])

data_df.set_index('symbol',inplace=True)

# 调整数据类型

for column in data_df.columns:

data_df[column] = data_df[column].astype(np.float64)

# 计算小市值组合的收益率(组内以市值加权计算收益率,组间以等权计算收益率)

smb_s = (market_value_weighted(data_df, context.MV_SMALL, context.BM_LOW) +

market_value_weighted(data_df, context.MV_SMALL, context.BM_MIDDLE) +

market_value_weighted(data_df, context.MV_SMALL, context.BM_HIGH)) / 3

# 计算大市值组合的收益率(组内以市值加权计算收益率,组间以等权计算收益率)

smb_b = (market_value_weighted(data_df, context.MV_BIG, context.BM_LOW) +

market_value_weighted(data_df, context.MV_BIG, context.BM_MIDDLE) +

market_value_weighted(data_df, context.MV_BIG, context.BM_HIGH)) / 3

# 计算规模因子的收益率(小市值组收益率-大市值组收益率)

smb = smb_s - smb_b

# 计算高BM组合的收益率(组内以市值加权计算收益率,组间以等权计算收益率)

hml_b = (market_value_weighted(data_df, context.MV_SMALL, context.BM_HIGH) +

market_value_weighted(data_df, context.MV_BIG, context.BM_HIGH)) / 2

# 计算低BM组合的收益率(组内以市值加权计算收益率,组间以等权计算收益率)

hml_s = (market_value_weighted(data_df, context.MV_SMALL, context.BM_LOW) +

market_value_weighted(data_df, context.MV_BIG, context.BM_LOW)) / 2

# 计算价值因子的收益率(高BM组收益率-低BM市值组收益率)

hml = hml_b - hml_s

# 获取市场收益率

close = history_n(symbol=context.index_symbol, frequency='1d', count=context.date + 1,

end_time=last_day, fields='close', skip_suspended=True,

fill_missing='Last', adjust=ADJUST_PREV, df=True)['close'].values

market_return = close[-1] / close[0] - 1

coff_pool = []

# 对每只股票进行回归获取其alpha值

for stock in data_df.index:

x_value = np.array([[market_return], [smb], [hml], [1.0]])

y_value = np.array([data_df['return'][stock]])

# OLS估计系数

coff = np.linalg.lstsq(x_value.T, y_value, rcond=None)[0][3]

coff_pool.append(coff)

# 获取alpha最小并且小于0的10只的股票进行操作(若少于10只则全部买入)

data_df.loc[:,'alpha'] = coff_pool

symbols_pool = data_df[data_df.alpha < 0].sort_values(by='alpha').head(10).index.tolist()

positions = get_position()

# 平不在标的池的股票(注:本策略交易以开盘价为交易价格,当调整定时任务时间时,需调整对应价格)

for position in positions:

symbol = position['symbol']

if symbol not in symbols_pool:

# 开盘价(日频数据)

new_price = history_n(symbol=symbol, frequency='1d', count=1, end_time=context.now, fields='open', adjust=ADJUST_PREV, adjust_end_time=context.backtest_end_time, df=False)[0]['open']

# # 当前价(tick数据,免费版本有时间权限限制;实时模式,返回当前最新 tick 数据,回测模式,返回回测当前时间点的最近一分钟的收盘价)

# new_price = current(symbols=symbol)[0]['price']

order_info = order_target_percent(symbol=symbol, percent=0, order_type=OrderType_Limit,position_side=PositionSide_Long,price=new_price)

# 获取股票的权重

percent = context.ratio / len(symbols_pool)

# 买在标的池中的股票(注:本策略交易以开盘价为交易价格,当调整定时任务时间时,需调整对应价格)

for symbol in symbols_pool:

# 开盘价(日频数据)

new_price = history_n(symbol=symbol, frequency='1d', count=1, end_time=context.now, fields='open', adjust=ADJUST_PREV, adjust_end_time=context.backtest_end_time, df=False)[0]['open']

# # 当前价(tick数据,免费版本有时间权限限制;实时模式,返回当前最新 tick 数据,回测模式,返回回测当前时间点的最近一分钟的收盘价)

# new_price = current(symbols=symbol)[0]['price']

order_info = order_target_percent(symbol=symbol, percent=percent, order_type=OrderType_Limit,position_side=PositionSide_Long,price=new_price)

def market_value_weighted(df, MV, BM):

"""

计算市值加权下的收益率

:param MV:MV为市值的分类对应的组别

:param BM:BM账目市值比的分类对应的组别

"""

select = df[(df['tot_mv'] == MV) & (df['BM'] == BM)] # 选出市值为MV,账目市值比为BM的所有股票数据

mv_weighted = select['mv']/np.sum(select['mv'])# 市值加权的权重

return_weighted = select['return']*mv_weighted# 市值加权下的收益率

return np.sum(return_weighted)

def on_order_status(context, order):

# 标的代码

symbol = order['symbol']

# 委托价格

price = order['price']

# 委托数量

volume = order['volume']

# 目标仓位

target_percent = order['target_percent']

# 查看下单后的委托状态,等于3代表委托全部成交

status = order['status']

# 买卖方向,1为买入,2为卖出

side = order['side']

# 开平仓类型,1为开仓,2为平仓

effect = order['position_effect']

# 委托类型,1为限价委托,2为市价委托

order_type = order['order_type']

if status == 3:

if effect == 1:

if side == 1:

side_effect = '开多仓'

else:

side_effect = '开空仓'

else:

if side == 1:

side_effect = '平空仓'

else:

side_effect = '平多仓'

order_type_word = '限价' if order_type==1 else '市价'

print('{}:标的:{},操作:以{}{},委托价格:{},目标仓位:{:.2%}'.format(context.now,symbol,order_type_word,side_effect,price,target_percent))

def on_backtest_finished(context, indicator):

print('*'*50)

print('回测已完成,请通过右上角“回测历史”功能查询详情。')

if __name__ == '__main__':

'''

strategy_id策略ID,由系统生成

filename文件名,请与本文件名保持一致

mode实时模式:MODE_LIVE回测模式:MODE_BACKTEST

token绑定计算机的ID,可在系统设置-密钥管理中生成

backtest_start_time回测开始时间

backtest_end_time回测结束时间

backtest_adjust股票复权方式不复权:ADJUST_NONE前复权:ADJUST_PREV后复权:ADJUST_POST

backtest_initial_cash回测初始资金

backtest_commission_ratio回测佣金比例

backtest_slippage_ratio回测滑点比例

'''

run(strategy_id='strategy_id',

filename='main.py',

mode=MODE_BACKTEST,

token='token_id',

backtest_start_time='2017-07-01 08:00:00',

backtest_end_time='2017-10-01 16:00:00',

backtest_adjust=ADJUST_PREV,

backtest_initial_cash=10000000,

backtest_commission_ratio=0.0001,

backtest_slippage_ratio=0.0001)

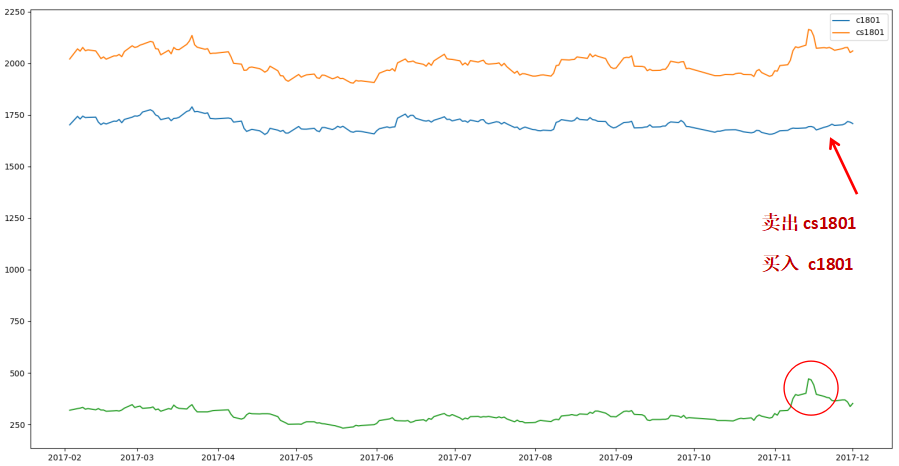

4.回测结果与稳健性分析

设定初始资金 1000 万,手续费率为 0.01%,滑点比率为 0.01%。回测结果如下图所示。

回测期累计收益为 4.71%,年化收益率为 19.33%,沪深 300 指数收益率为 5.09%,策略整体跑输沪深 300 指数。最大回撤为 4.18%,胜率为 65%。

为了检验策略的稳健性,改变回测时间,得到回测结果如下。

| 回测时间 | 时间长度 | 年化收益率 | 最大回撤 |

|---|---|---|---|

| 2017.07.01-2017.10.01 | 3 个月 | 19.33% | 4.18% |

| 2017.07.01-2017.12.31 | 5 个月 | 12.54% | 7.53% |

| 2017.07.01-2018.07.01 | 12 个月 | -8.09% | 23.17% |

| 2017.07.01-2019.07.01 | 24 个月 | 3.27% | 35.38% |

| 2017.07.01-2020.07.01 | 36 个月 | 6.19% | 35.37% |

由上表可以看出,策略收益除了在 2017 年 7 月 1 日至 2018 年 7 月 1 日以外其他时间段收益均为正。在 2017 年 7 月 1 日至 2017 年 10 月 1 日期间收益率最高,年化收益率为 19.33%。回测期最大回撤随着时间长度的增加而增加,最高达到 35.38%,与获得的收益相比,承受风险过大。

# 注:此策略只用于学习、交流、演示,不构成任何投资建议。

# 网格交易(期货)

1.策略介绍

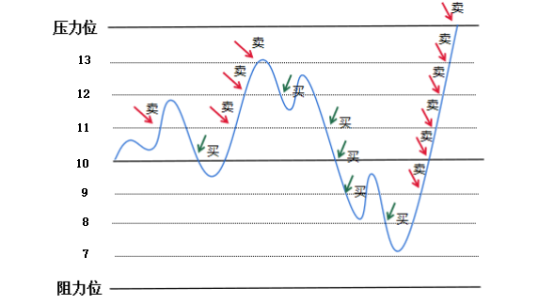

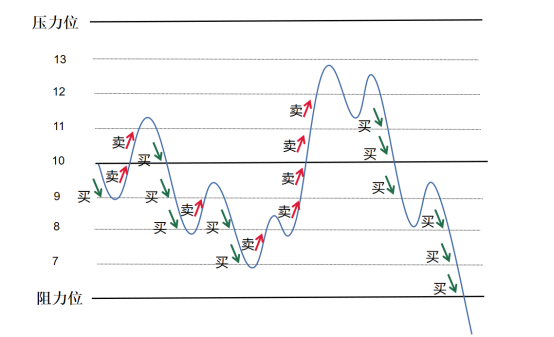

网格交易法是一种利用行情震荡进行获利的策略。在标的价格不断震荡的过程中,对标的价格绘制网格,在市场价格触碰到某个网格线时进行加减仓操作尽可能获利。

网格交易法属于左侧交易的一种。与右侧交易不同,网格交易法并非跟随行情,追涨杀跌,而是逆势而为,在价格下跌时买入,价格上涨时卖出。

投资者可以随意设置网格的宽度和数量。既可以设置为等宽度,也可以设置为不等宽度的。设置等宽度网格可能会导致买点卖点过早,收益率较低。设置不等宽度网格能够避免这个问题,但如果行情出现不利变动,可能会错失买卖机会。

在行情震荡上涨时:

假设格子之间的差为 1 元钱,每变化一个格子相应的买入或卖出 1 手,则通过网格交易当前账户的净收益为 5 元,持空仓 3 手,持仓均价为 13 元。

行情震荡下跌时:

同理可知,净收益为 10 元,持 5 手多仓,平均成本为 8 元。

可以看到,无论行情上涨还是下跌,已平仓的部分均为正收益,未平仓的部分需要等下一个信号出现再触发交易。

即使网格交易能够获得较为稳定的收益,但也存在一定的风险。如果行情呈现大涨或大跌趋势,会导致不断开仓,增加风险敞口。这也是为什么网格交易更适用震荡行情,不合适趋势性行情。

网格交易主要包括以下几个核心要点:

挑选的标的最好是价格变化较大,交易较为活跃 网格交易是基于行情震荡进行获利的策略,如果标的不活跃,价格波动不大,很难触发交易。

选出网格的压力位和阻力位 确定适当的压力位和阻力位,使价格大部分时间能够在压力位和阻力位之间波动。如果压力位和阻力位设置范围过大,会导致难以触发交易;如果压力位和阻力位设置范围过小,则会频繁触发交易。

设置网格的宽度和数量 设定多少个网格以及网格的宽度可根据投资者自身喜好自行确定。

2.策略逻辑

第一步:确定价格中枢、压力位和阻力位

第二步:确定网格的数量和间隔

第三步:当价格触碰到网格线时,若高于买入价,则每上升一格卖出 m 手;若低于买入价,则每下跌一格买入 m 手。

回测标的:SHFE.rb1901

回测时间:2018-07-01 到 2018-10-01

回测初始资金:10 万

# 注意:若修改回测期,需要修改对应的回测标的。

3.策略代码

# coding=utf-8

from __future__ import print_function, absolute_import, unicode_literals

from gm.api import *

import datetime

import numpy as np

import pandas as pd

'''

示例策略仅供参考,不建议直接实盘使用。

网格交易法是一种把行情的所有日间上下的波动全部囊括,不会放过任何一次行情上下波动的策略。

本策略标的为:SHFE.RB

价格中枢设定为:每日前一交易日的收盘价,每个网格间距3%;每变动一次,交易一手

'''

def init(context):

# 策略标的为SHFE.RB

context.symbol = 'SHFE.RB'

# 设置每变动一格,增减的数量

context.volume = 1

# 储存前一个网格所处区间,用来和最新网格所处区间作比较

context.last_grid = 0

# 记录上一次交易时网格范围的变化情况(例如从4区到5区,记为4,5)

context.grid_change_last = [0, 0]

# 止损条件:最大持仓

context.max_volume = 15

# 数据一次性获取

if context.mode==MODE_BACKTEST:

contract_list = fut_get_continuous_contracts(csymbol=context.symbol, start_date=context.backtest_start_time[:10], end_date=context.backtest_end_time[:10])

if len(contract_list)>0:

context.contract_list = {dic['trade_date']:dic['symbol'] for dic in contract_list}

# 定时任务,日频,盘前运行

schedule(schedule_func=algo, date_rule='1d', time_rule='21:00:00')

schedule(schedule_func=algo, date_rule='1d', time_rule='09:00:00')

def algo(context):

now_str = context.now.strftime('%Y-%m-%d')

# 主力合约

if context.now.hour>15:

date = get_next_n_trading_dates(exchange='SHFE', date=now_str, n=1)[0]

else:

date = context.now.strftime('%Y-%m-%d')

if context.mode==MODE_BACKTEST and date in context.contract_list:

context.main_contract = context.contract_list[date]

else:

context.main_contract = fut_get_continuous_contracts(csymbol=context.symbol, start_date=date, end_date=date)[0]['symbol']

# 订阅行情

subscribe(context.main_contract, '60s', count=1, unsubscribe_previous=True)

# 有持仓时,检查持仓的合约是否为主力合约,非主力合约则卖出

Account_positions = get_position()

if Account_positions:

# 获取当前价格

symbols_list = list(set([posi['symbol'] for posi in Account_positions]))

if len(symbols_list)>0:

new_price = {data['symbol']:data['price'] for data in current_price(symbols_list)}

for posi in Account_positions:

if context.main_contract!=posi['symbol']:

print('{}:持仓合约由{}替换为主力合约{}'.format(context.now,posi['symbol'],context.main_contract))

order_target_volume(symbol=posi['symbol'], volume=0, position_side=posi['side'], order_type=OrderType_Limit, price=new_price[posi['symbol']])

# 获取前一交易日的收盘价作为价格中枢

if context.now.hour>=20:

# 当天夜盘和次日日盘属于同一天数据,为此当天夜盘的上一交易日收盘价应调用当天的收盘价

context.center = history_n(symbol=context.main_contract, frequency='1d', end_time=context.now, count=1, fields='close')[0]['close']

else:

last_date = get_previous_n_trading_dates(exchange='SHSE', date=now_str, n=1)[0]

context.center = history_n(symbol=context.main_contract, frequency='1d', end_time=last_date, count=1, fields='close')[0]['close']

# 设置网格

context.band = np.array([0.92, 0.94, 0.96, 0.98, 1, 1.02, 1.04, 1.06, 1.08]) * context.center

def on_bar(context, bars):

bar = bars[0]

# 获取仓位

positions = get_position()

position_long = list(filter(lambda x:x['symbol']==context.main_contract and x['side']==PositionSide_Long,positions)) # 多头仓位

position_short = list(filter(lambda x:x['symbol']==context.main_contract and x['side']==PositionSide_Short,positions)) # 空头仓位

# 当前价格所处的网格区域

grid = pd.cut([bar.close], context.band, labels=[1, 2, 3, 4, 5, 6, 7, 8])[0]# 1代表(0.88%,0.91%]区间,2代表(0.91%,0.94%]区间...

# 如果价格超出网格设置范围,则提示调节网格宽度和数量

if np.isnan(grid):

# print('价格波动超过网格范围,可适当调节网格宽度和数量')

return

# 如果新的价格所处网格区间和前一个价格所处的网格区间不同,说明触碰到了网格线,需要进行交易

# 如果新网格大于前一天的网格,做空或平多

if context.last_grid < grid:

# 记录新旧格子范围(按照大小排序)

grid_change_new = [context.last_grid,grid]

# 当last_grid = 0 时是初始阶段,不构成信号

if context.last_grid == 0:

context.last_grid = grid

return

# 如果前一次开仓是4-5,这一次是5-4,算是没有突破,不成交

if grid_change_new != context.grid_change_last:

# 如果有多仓,平多

if position_long:

order_volume(symbol=context.main_contract, volume=context.volume, side=OrderSide_Sell, order_type=OrderType_Market, position_effect=PositionEffect_Close)

print('{}:从{}区调整至{}区,以市价单平多仓{}手'.format(context.now,context.last_grid,grid,context.volume))

# 否则,做空

if not position_long:

order_volume(symbol=context.main_contract, volume=context.volume, side=OrderSide_Sell, order_type=OrderType_Market, position_effect=PositionEffect_Open)

print('{}:从{}区调整至{}区,以市价单开空{}手'.format(context.now,context.last_grid,grid,context.volume))

# 更新前一次的数据

context.last_grid = grid

context.grid_change_last = grid_change_new

else:

print('{}:从{}区调整至{}区,无交易'.format(context.now,context.last_grid,grid))

context.last_grid = grid

# 如果新网格小于前一天的网格,做多或平空

if context.last_grid > grid:

# 记录新旧格子范围(按照大小排序)

grid_change_new = [grid, context.last_grid]

# 当last_grid = 0 时是初始阶段,不构成信号

if context.last_grid == 0:

context.last_grid = grid

return

# 如果前一次开仓是4-5,这一次是5-4,算是没有突破,不成交

if grid_change_new != context.grid_change_last:

# 如果有空仓,平空

if position_short:

order_volume(symbol=context.main_contract, volume=context.volume, side=OrderSide_Buy, order_type=OrderType_Market,position_effect=PositionEffect_Close)

print('{}:从{}区调整至{}区,以市价单平空仓{}手'.format(context.now,context.last_grid,grid,context.volume))

# 否则,做多

if not position_short:

order_volume(symbol=context.main_contract, volume=context.volume, side=OrderSide_Buy, order_type=OrderType_Market,position_effect=PositionEffect_Open)

print('{}:从{}区调整至{}区,以市价单开多{}手'.format(context.now,context.last_grid,grid,context.volume))

# 更新前一次的数据

context.last_grid = grid

context.grid_change_last = grid_change_new

else:

print('{}:从{}区调整至{}区,无交易'.format(context.now,context.last_grid,grid))

context.last_grid = grid

# 设计一个止损条件:当持仓量达到20手,全部平仓

if (position_short and position_short[0]['volume'] == context.max_volume) or (position_long and position_long[0]['volume'] == context.max_volume):

order_close_all()

print('{}:触发止损,全部平仓'.format(context.now))

def on_backtest_finished(context, indicator):

print('*'*50)

print('回测已完成,请通过右上角“回测历史”功能查询详情。')

if __name__ == '__main__':

'''

strategy_id策略ID,由系统生成

filename文件名,请与本文件名保持一致

mode实时模式:MODE_LIVE回测模式:MODE_BACKTEST

token绑定计算机的ID,可在系统设置-密钥管理中生成

backtest_start_time回测开始时间

backtest_end_time回测结束时间

backtest_adjust股票复权方式不复权:ADJUST_NONE前复权:ADJUST_PREV后复权:ADJUST_POST

backtest_initial_cash回测初始资金

backtest_commission_ratio回测佣金比例

backtest_slippage_ratio回测滑点比例

'''

run(strategy_id='strategy_id',

filename='main.py',

mode=MODE_BACKTEST,

token='token_id',

backtest_start_time='2018-07-01 08:00:00',

backtest_end_time='2018-10-01 16:00:00',

backtest_adjust=ADJUST_PREV,

backtest_initial_cash=100000,

backtest_commission_ratio=0.0001,

backtest_slippage_ratio=0.0001)

4.回测结果与稳健性分析

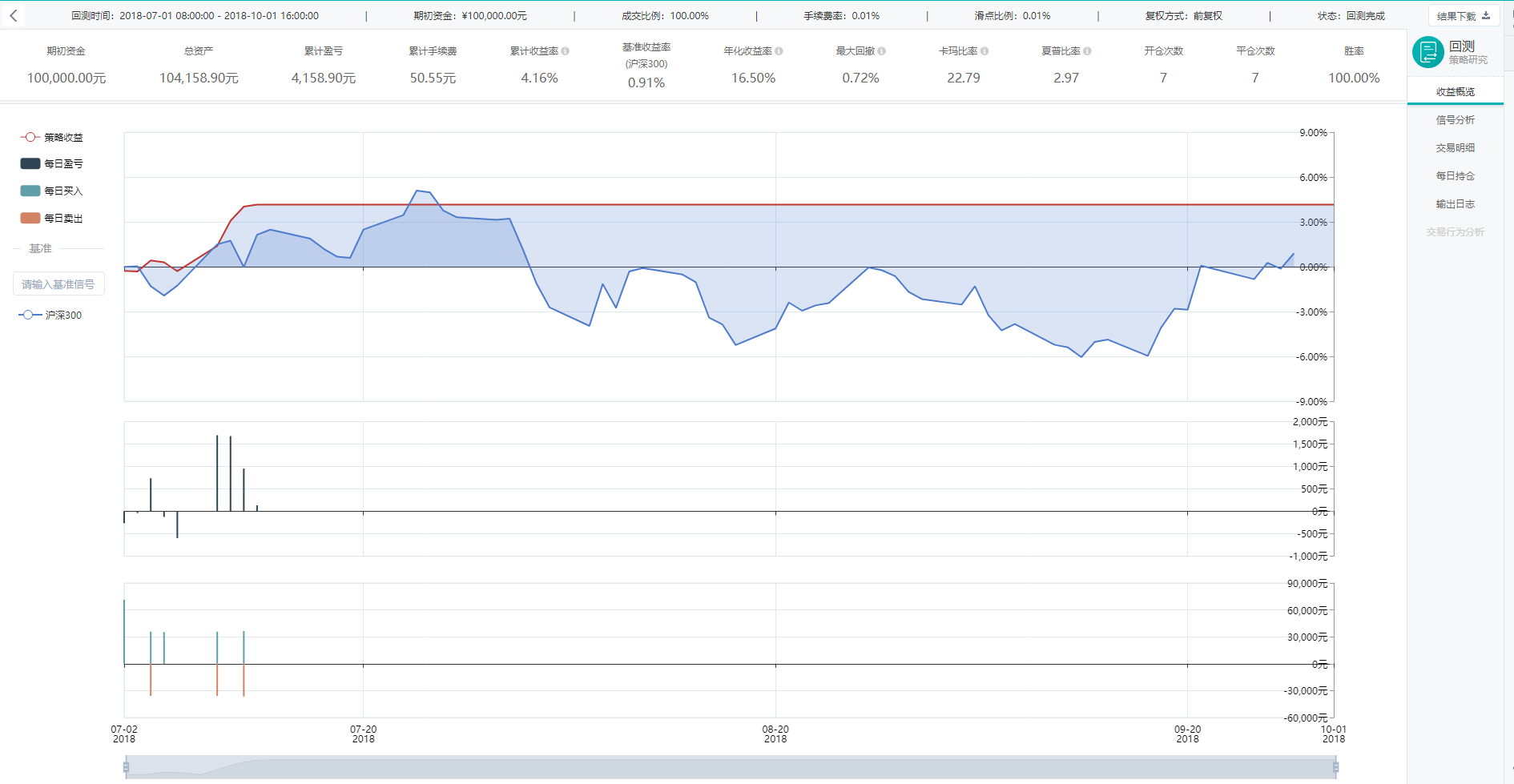

设定初始资金 10 万,手续费率为 0.01%,滑点比率为 0.01%。回测结果如下图所示。

回测期间策略累计收益率为 4.16%,年化收益率为 16.50%,基准收益率为 0.91%,整体跑赢指数。最大回撤为 0.72%,胜率为 100%。在 2018 年 7 月 12 日以后,标的没有交易,说明此时标的价格已经超过设置的网格范围,可以适当加宽或增加网格数量。

为了检验策略的稳健性,保持标的和回测期不变,改变网格间隔和网格数量,得到回测结果如下表所示。

| 网格间隔 | 网格数量 | 手续费 | 年化收益率 | 最大回撤 | 胜率 | 未平头寸 |

|---|---|---|---|---|---|---|

| 0.01*价格中枢 | 6 | 50.55 | 16.50% | 0.72% | 100% | 0 手多单 |

| 0.02*价格中枢 | 6 | 36.89 | 26.21% | 7.82% | 100% | 2 手空单 |

| 0.005*价格中枢 | 6 | 61.42 | -30.24% | 22.04% | 85.71% | 3 手空单 |

| 0.01*价格中枢 | 4 | 18.11 | 15.49% | 4.17% | 100% | 1 手多单 |

| 0.02*价格中枢 | 4 | 18.16 | 16.08% | 4.16% | 100% | 1 手空单 |

| 0.005*价格中枢 | 4 | 21.72 | -51.27% | 31.39% | 100% | 4 手空单 |

可以看到,改变网格间隔和网格数量对回测结果的影响较大。整体胜率较高,但存在部分未平头寸。在网格间隔设置为 0.01 倍价格中枢时,整体收益率最高,最大回撤也处于较低水平;在网格间隔为 0.02 倍中枢价格时,整体收益率最差。由此可以看出,网格间隔对收益率的影响要高于网格数量。因此,在利用网格交易法时,需要设置合理的网格间隔。

# 注:此策略只用于学习、交流、演示,不构成任何投资建议。

# 指数增强(股票)

1.策略介绍

说到指数增强,就不得不说指数。

在进行股票投资时,有一种分类方式是将投资分为主动型投资和被动型投资。被动型投资是指完全复制指数,跟随指数的投资方式。与被动型投资相反,主动型投资是根据投资者的知识结合经验进行主动选股,不是被动跟随指数。主动型投资者期望获得超越市场的收益,被动型投资者满足于市场平均收益率水平。

指数增强是指在跟踪指数的基础上,采用一些判断基准,将不看好的股票权重调低或平仓,将看好的股票加大仓位,以提高收益率的方法。

既然如此,我已经判断出来哪只是“好股票”,哪只是“一般”的股票,为什么不直接买入?而是要买入指数呢?

指数增强不同于其他主动投资方式,除了注重获取超越市场的收益,还要兼顾降低组合风险,注重收益的稳定性。如果判断失误,只买入选中股票而非指数会导致投资者承受巨大亏损。

怎样选择股票?

和 alpha 对冲策略类似,指数增强仅仅是一个思路,怎样选择“好股”还需投资者结合自身经验判断。

本策略利用“动量”这一概念,认为过去 5 天连续上涨的股票具备继续上涨的潜力,属于强势股;过去 5 天连续下跌的股票未来会继续下跌,属于弱势股。

2.策略逻辑

第一步:选择跟踪指数,以权重大于 0.35%的成分股为股票池。

第二步:根据个股价格动量来判断是否属于优质股,即连续上涨 5 天则为优势股;间隔连续下跌 5 天则为劣质股。

第三步:将优质股权重调高 0.2,劣质股权重调低 0.2。

回测时间:2017-07-01 08:00:00 到 2017-10-01 16:00:00

回测选股股票池:沪深 300 成分股

回测初始资金:1000 万

3.策略代码

# coding=utf-8

from __future__ import print_function, absolute_import, unicode_literals

from gm.api import *

import datetime

import numpy as np

import pandas as pd

'''

示例策略仅供参考,不建议直接实盘使用。

本策略以0.8为初始权重跟踪指数标的沪深300中权重大于0.35%的成份股.

个股所占的百分比为(0.8*成份股权重)*100%.然后根据个股是否:

1.连续上涨5天 2.连续下跌5天

来判定个股是否为强势股/弱势股,并对其把权重由0.8调至1.0或0.6

'''

def init(context):

# 强势股/弱势股判断周期,5天

context.days_num = 5

# 资产配置的初始权重,配比为0.6-0.8-1.0

context.high_ratio = 1.0

context.middle_ratio = 0.8

context.low_ratio = 0.6

context.index_symbol = 'SHSE.000300'

# 权重阈值

context.Threshold_weight = 0.0035

# 定时任务,日频

schedule(schedule_func=algo, date_rule='1d', time_rule='15:00:00')

def algo(context):